不動産投資をして家賃収入を得た、売却して売却益を得た場合は、確定申告をする必要があります。

会社にお勤めのサラリーマンなどは、会社で年末調整をしてくれるため、「確定申告」というものをやったことがない人が多いのではないでしょうか?

しかし、不動産投資で一定以上の利益を得ていると、例えサラリーマンであっても確定申告を毎年行うのが義務です。

確定申告は年に1度のことですから、スムーズにミスなく行い、できるだけ払う税金を少なくしたい!というのが本音ですよね。

今回は、不動産投資における確定申告の大事なポイントを押さえ、スムーズに確定申告をしましょう。

目次

1. 不動産投資の確定申告の基礎を解説|確定申告しないとどうなる?

確定申告は、毎年年始~年末(1月1日~12月31日)で得た所得に対する「所得税額」を、自分が得た所得から経費などを差し引いて計算し、申告期限内に必要書類を税務署に提出して、納税するまでの手続きのこと。

もちろん不動産投資で家賃収入・売却益を得た場合も例外ではなく、一定以上の所得を得たら確定申告をして、国民の義務として税金を納めなければいけません。

不動産投資で20万円以上の所得がある場合、確定申告は必須!

不動産投資をしていて確定申告が必要になる人は、

- 不動産を賃貸に出して、利益や損失が出た人

- 不動産を売却して、売却益や売却損が出た人

- 不動産(土地・建物)の相続・贈与を受けた場合

- 年間売り上げが1,000万円を超えた人(消費税の納付)

上記に該当する人です。

年間20万円以上の不動産所得を得た場合、確定申告は必須。

一方で損失が出てしまった、つまり所得がマイナスになってしまった場合でも確定申告をすることで、還付金を受け取れる可能性があるため、義務ではなくともやるべきと言えます。

特に不動産投資を始めた初年度は多くの経費がかかるため、必ず確定申告をして還付を受けましょう。

無申告には追徴課税のペナルティがある!

確定申告をすること・期限を守ること・内容を正確に記載することは非常に大切です。

一定以上の所得があるにも関わらず確定申告をしなかったり、期限を過ぎてしまった場合に発生するペナルティ(追徴課税)は以下の通り。

無申告つまり脱税は、不動産のような大きな買い物をした場合、登記簿謄本・マイナンバー・取引先の帳簿などからすぐばれます。

金融機関からの信用も失い、将来ローンを組みたいと思っても組めなくなることがあるので確実に確定申告は行いましょう。

延滞税:申告期限を過ぎてしまった日数分かかる税金。

①納付期限日から2カ月以内に納付すると、本来納めるべき税額に対して年率7.3%または、特例基準割合+1%のどちらか低い方が日割りで適用されます。

②2カ月を超えると、年率14.6%または特例基準割合+7.3%のどちらか低い方が日割りで適用されることに。

(令和3年1月1日~12月31日の特例基準割合は①の場合2.5%、②の場合8.8%です。)

無申告加算税:納めた税金の金額が50万円までは15%、50万円以上の場合は20%を上乗せされる税。

ですが、税務署から調査を受ける前に期限後申告を自主的に行った、あるいは正当な理由がある場合、5%の割合に軽減される事もあります。

(期限から2週間以内に申告した場合はかからない場合もあり)

重加算税:税額計算に対する事実の隠ぺい・仮装など意図的に申告を行わないまま法定申告期限を過ぎ、税務署から指摘を受けた場合、無申告加算税とともに課せられる税。

重加算税は、本来納めるべき税額に対して40%を乗じた金額が請求されます。

確定申告を行う時期

確定申告は通常、毎年2月中旬~3月15日までの決められた時期に行います。

2024年の確定申告(2024年分)は新型コロナウイルスの影響から、2024年4月16日まで延長されました。(4月17日以降も柔軟に対応)

2024年は2月16日~2024年3月15日までの予定です。

注意するべき点は、提出期限ではなく納税期限だという点です。申告期限を過ぎると、ペナルティが発生します。

税務署の開庁時間は、月曜日から金曜日までの8時30分〜17時。

ただ、確定申告期間内に限り一部の日曜日に開庁して、相談・申告書受付を行う税務署もあります。

確定申告の種類

不動産投資には青色申告・白色申告の2種類があります。

申告時に用意する書類が変わるので覚えておきましょう。

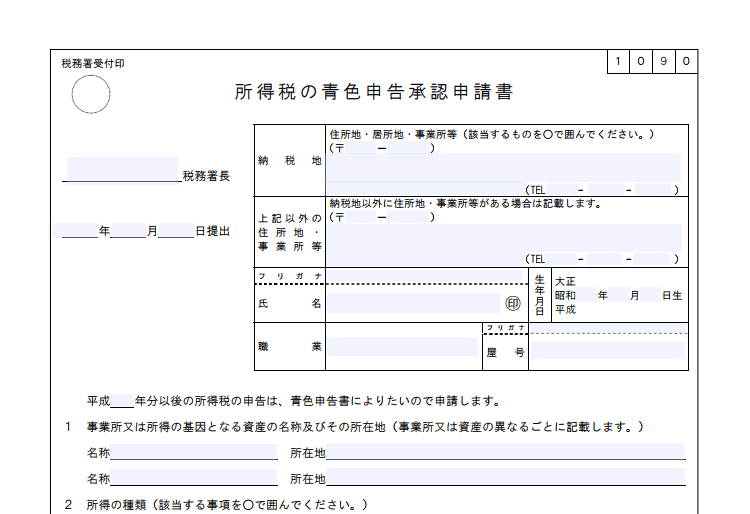

青色申告

不動産投資をしている人の大半が、青色申告をしています。

理由として、白色申告では受けられない「最大65万円の控除が受けられる」というメリットがあるからです。

ただし、青色申告をする場合は、不動産事業の開始日から2ヶ月以内に「所得税の青色申告承認申請書」を管轄の税務署に提出する必要があります。

白色申告

所得が少ない方は、白色申告書を使いましょう。

ただし、平成26年1月から白色申告も帳簿記帳と資料の保管が必要になりました。

つまり、青色申告を使用する際にかかる手間と同じため、白色申告を使用するメリットはあまりありません。

2. 不動産投資をしている人向けの確定申告のやり方を手順を追って解説

不動産投資で確定申告をする流れは大きく分けて3つです。

- 確定申告の必要書類を準備

- 申告書の作成

- 申告書の提出

具体的にどのように進めればよいのかをご紹介しましょう。

①確定申告の必要書類を準備する

確定申告には、さまざまな書類が必要です。

開業届を提出した場合は、1月になると確定申告に必要な書類一式が送られてきます。

不動産投資で物件を購入した際にもらった領収書・書類などは全て保管しておいてください。

また、確定申告の必要書類は、取得先が決まっているので覚えておきましょう。

必要書類は「3. 不動産投資の確定申告で必要な書類」でご紹介します。

書類は最長7年保管しておかなければならない

確定申告が終わったからと言って、書類を捨てないようにしましょう。

申告書類の控えは、各種ローンを組む時や、奨学金などの申請時に必要になることがあります。

また、青色申告者の場合、請求書・領収書・帳簿などの書類は、最長7年間の保管が義務です。

②申告書類への記入と内容をよく確認する

確定申告の必要書類が揃ったら、

- 確定申告書B

- 収支内訳書(不動産所得用)

- 青色申告の場合は「所得税青色申告決済書」

へ必要事項を記入しましょう。

すべて税務署で取得、もしくは国税庁のホームページでダウンロードすることができます。

確定申告書にはA・Bがあり、不動産所得を得ている場合は「確定申告書B」を使用します。

第一表には収入金額・所得金額・所得控除金額・納税額を記入。

第二表は会社からもらった源泉徴収票の内容と、保険控除や配偶者控除を転記します。

収支内訳書には家賃・礼金などの収入金額と、不動産投資でかかった必要経費を記載しますが、この際にもれなく経費を計上することがポイントです。

不動産投資で経費にできるものとできないものは「4. 不動産投資の確定申告で経費にできるもの・できないもの」でご紹介します。

全て記入し終えたら、入念に確認しましょう。

不備があった場合は修正しなければならない場合があり、手間が増えてしまいます。

③確定申告書を管轄の税務署に提出する

全ての書類が揃って、確認を終えたら管轄の税務署に提出しましょう。提出方法は3通りあります。

- e-Taxで送信(24時間提出可能)

- 専用サイトで作成し、印刷して書面で提出

- 申告書を入手し、手書きで記入して書面で提出

1・2のどちらも、郵送(信書扱い)または所轄の税務署へ持参しましょう。

提出した書類は返ってきませんので、申告を完了した証明として、コピーを取っておくことをオススメします。

3. 不動産投資の確定申告で必要な書類

必要書類を揃えなければ、確定申告はできませんし、税務署に持っていってもやり直しになってしまう場合が…。

不動産投資をしている方の必要書類をまとめましたので参考にしてください。

基本的な書類

| 提出書類 | 取得先 |

| 確定申告書B | 税務署 または国税庁ホームページからPDFダウンロード可能 |

| 不動産収支内訳書 | |

| 青色申告の場合:所得税青色申告決済書 | |

| 源泉徴収票 | 勤務先 |

| 不動産売買契約書 | 不動産会社 |

家賃収入に関する書類

- 家賃や礼金の入金があった通帳

(敷金は入居者から預かっているものなので記載しません)

- 賃貸契約書

(委託している場合は業者から取得)

必要経費を証明する書類

| 提出書類 | 取得先 |

| 管理費・修繕積立金の金額を証明する書類 | 領収書または管理会社 |

| 管理会社代行手数料の明細書 | 賃貸管理会社 |

| 損害保険の証券(火災保険・地震保険) | 保険会社 |

| 譲渡対価証明書 | 不動産会社 |

| 修繕費・資本的支出の見積書・請求書・領収書のいずれか | |

| 不動産所得税・登録免許税・固定資産税・都市計画税などの納付通知書 | 国・地方自治体から送付される |

| 印紙の領収書 | 契約時に取得 |

| 借り入れ返済表 | 金融機関 |

| 交際費などその他の領収書 | – |

4. 不動産投資の確定申告で経費にできるもの・できないもの

不動産所得を確定申告するにあたり経費として計上できるものを見ていきましょう。

所得税法によって定められている、必要経費に参入できる金額は以下になります。

- 総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

- その年に生じた販売費、一般管理費その他業務上の費用の額

不動産投資事業で必要な経費以外の、プライベートで使用した経費は認められませんので、注意が必要です。

①固定資産税などの税金

固定資産税は、土地や建物などの不動産を保有している限り毎年必ず支払わなければいけない税金です。

固定資産税の計算式は以下になります。

固定資産税 = 課税標準額 × 税率1.4% - 軽減額

課税標準額は土地・建物それぞれで算出するものですが、大体地価公示価格の7割程度が目安。

この地価公示価格は、一般財団法人資産評価システム研究センターが運営する「全国地価マップ」というサイトで確認が可能です。

他に、都市計画税・不動産取得税・印紙税なども含まれますが、

所得税と住民税は不動産投資をしている場合に限らず課せられる税金なので、経費には含まれません。

②損害保険料

安定した不動産経営のためには欠かせない火災保険や地震保険などの損害保険料は、その年1年間にかかったとされる保険料を経費として計上することが可能です。

1年契約の損害保険に加入したのであれば、当然保険料全額が経費として認められますが、

例えば10年契約の保険料を一括で支払った場合には、10で割った1年分の保険料が、その年に経費化できる損害保険料となります。

③修繕費・修繕積立金などの管理費

修繕費・修繕積立金・管理費の経費計上にあたっては、以下の条件があります。

- 修繕費…原状回復のためにかかった費用であること

(設備のグレードアップなど資産価値を高めるための費用は減価償却の対象となる) - 修繕積立金…物件の管理規約に沿って積み立てられている修繕積立金であること

- 管理費…物件の管理を不動産会社に委託した場合にかかる、不動産管理委託費用であること

④減価償却費

減価償却費は、不動産投資で計上できる経費の中で特に大きな割合を占める費用のため、絶対に忘れてはいけません。

不動産を取得するのにかかった金額を「法定耐用年数」に従って、その期間必要経費として計上できる金額。

つまり、実際の支出がないにもかかわらず経費として計上できるため、所得を圧縮することができるのです。

減価償却費の計算式は以下になります。

減価償却費 = 建物価格 × 償却率*

| 構造 | 法定耐用年数 | 償却率 |

| SRC・RC造 | 47年 | 0.022 |

| 鉄骨造 (骨格材の厚さが4㎜を超えるもの) |

34年 | 0.030 |

| 木造 | 22年 | 0.046 |

⑤ローン手数料・ローン金利部分

金融機関からローン借り入れた際の手数料と、借入金額のうち金利分のみが経費として計上できます。

元本返済分に関しては、経費計上はできません。

また、不動産経営が赤字の場合には、借入金額に占める金利分のうち土地にかかる部分は経費計上できなくなるため注意が必要です。

⑥不動産に関する書籍購入費など

不動産投資の経費として計上できる費用は、不動産所得を得るためにかかったもの。

したがって、不動産投資をするための勉強として購入した書籍代やセミナー代も必要経費として認められるのです。

他にも、不動産会社との打ち合わせで使ったカフェ代・物件を見に行くための交通費なども含まれます。

経費計上の幅を広げるには?

不動産投資で経費計上する項目を増やし、所得をできる限り圧縮したいなら、法人化しましょう。

- 生計を共にしている配偶者や親族に支払う給与

- 退職金・役員報酬

- 保険料の計上できる上限がなくなる

- 共済加入

など、個人では計上できなかったものが経費計上できるようになります。

不動産投資が大規模になってきたら、法人化した方が税金が少なくなる場合があるので検討してみましょう。

5. 手間を簡略化!忙しい人におすすめの確定申告方法

不動産投資で確定申告をした方が良いと分かってはいても、どうしてもできない、分からないという人も多いはず。

確定申告で分からないことがあれば、最寄りの税務署に電話して聞いてみる方法や、会計ソフトを使ったり、税理士に依頼して確定申告を楽にするという対処法があります。

おすすめ会計ソフトや、税理士に依頼する際の相場をご紹介します。

不動産投資をしている人におすすめの確定申告ソフト

弥生シリーズ

経理の知識のない確定申告初心者におすすめのソフトです。

銀行明細やクレジットカードの取引情報などをスキャンすることで自動入力・仕分けが可能。

さらに日付や金額などを入力するだけで複式簿記帳簿を自動作成してくれます。

確定申告書類作成は画面の案内に従うだけ。帳簿やレポートも登録した取引情報から自動で集計・作成ができます。

参考:弥生シリーズ

freee

質問に答えていくだけで、確定申告書類の作成が可能。

さらに、電子申告に対応しているため作成が完了した確定申告書類は自宅から提出できます。

連携機能によって銀行口座やクレジットカードの情報を自動取得、またレシートなどもスマホで撮影すればAIが自動解析してくれるため、日々の経理作業が短縮されて非常に便利です。

参考:freee

MFクラウド確定申告オンライン

銀行口座などの明細データの取得や仕分け、確定申告書類の作成などの面倒な作業がすべて自動化。

確定申告初心者でも問題なく書類作成が可能です。

他社の会計ソフトからの移行も簡単なので、ストレスなく利用することができます。

また、申告や税務に関する悩みの相談に個別で対応してくれる、マネーフォワードクラウドを熟知した税理士を無料で紹介してくれるサービスも展開していて、フォロー体制も万全。

税理士に確定申告を依頼する

忙しくて、確定申告の準備をする時間がないという人は、税務関係のプロである税理士に依頼するのもおすすめ。

自分で作成した確定申告書を確認してもらい、間違いをなくすこともできますし、

領収書を全て渡して、確定申告書類の作成を全て任せることもできます。

年間売り上げにより報酬はバラバラですが、年収1,000万円以下で確定申告のみを任せる場合、費用は7~10万円が相場です。

6. 不動産投資で利益を得たら、忘れずに確定申告をしよう

不動産投資で利益を得ている人は、例えサラリーマンであっても確定申告をしなければなりません。

確定申告書類作成を簡略化してくれるソフトにより、確定申告は難しいものではなくなっています。

また、安定した不動産経営のためには申告を通して収支を把握することが大切。

経理に関する知識を持っておくと、不動産経営の視野が広がるでしょう。

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する