不動産投資とは、不動産賃貸事業を営むことです。

マンション・アパートなどの賃貸経営は、あくまでもその実態は「投資」なので失敗するリスクが。

では、失敗のリスクを軽減するためにはどうすればいいのでしょうか?

それには

- 失敗の原因を知って前もって対策をする

- 実際の失敗事例を見て反面教師にする

この2つがとても大切です。

賃貸経営のリスクを理解して対策をすれば、失敗するリスクは軽減できます。

また、よくある失敗事例や不動産投資家の体験談などから、失敗しないための知識と情報を学ぶことは、賃貸経営の成功につながります。

そこで、今回は賃貸経営でよくある失敗と、失敗から学ぶ賃貸経営の成功の秘訣をご紹介しましょう。

目次

- 1. 賃貸経営で失敗する人の共通点と回避策

- 2. 賃貸経営のリスクによる失敗事例

- 3. 賃貸経営での失敗を防ぐには知識をつけよう

1. 賃貸経営で失敗する人の共通点と回避策

「経営」にはリスクを伴いますが、賃貸経営も例外ではありません。

ただ、すべて予測と対策が可能です。

賃貸経営で失敗する人に共通しているのは「あらかじめ分かっているリスクに対して対策を怠ったために失敗している」という点。

では、賃貸経営で失敗してしまう人に共通する具体的な失敗ポイントと失敗の回避策をご紹介しましょう。

賃貸経営を始めると収入が勝手に入ってくると思っている

アパートやマンションを所有すれば何もしなくても自動的に収入が入ってくると考えてしまうと、たちまち経営は失敗に終わります。

賃貸経営は、不動産賃貸業を営むことなので、入居者がいなければ収入は入ってきません。

何もせずに入居者づけはできない!

入居者から見て住みたい物件とは、管理会社から見ると売りがあって勧めやすい物件

いくら優秀な管理会社であっても、物件自体に住みたいと思える魅力がなければ入居者を確保することはできません。

新築や立地の良い物件は訴求効果は高いですが、目立った売りが見つからない場合は、空室を引き起こす要因になります。

そのため、家賃を他よりも安く設定する・設備を充実させる・入居条件をゆるくするといった、入居者誘致のための対策を検討する必要があるでしょう。

管理会社選びが重要

安定した家賃収入を得るために、大家としてやるべき業務は以下になります。

- 入居者の募集

- 賃貸契約における入居者の審査業務

- 家賃の回収業務

- 共用部の清掃・メンテナンス

- 退去手続き・クリーニング

不動産管理会社に上記の管理業務を委託する場合は、管理会社が賃貸仲介業務に長けているのかを見極める必要があります。

なぜならば、賃貸経営において空室リスクは常につきまとう課題なので、仮に空室が発生しても、迅速な対策を取れる管理会社を選ぶことが、賃貸経営の成功には欠かせないからです。

表面利回りだけしか見ずに不動産を購入する

物件情報でよく見る「利回り」は、表面利回りを指します。この表面利回りは、

年間家賃収入 ÷ 物件価格 × 100

の計算式で求めることができます。以下に例を挙げてみましょう。

- 月額家賃7万5千円 物件価格600万円

- 90万円(年間家賃収入) ÷ 600万円(物件価格) × 100 = 15%(表面利回り)

上のケースでは、6年半ほどで物件価格を回収できる計算になります。

こう見ると利回りの高さは、投資においては有利のように思えますよね。

しかし、利回りの高さは物件価格が安いからこそ実現することがほとんどで安い物件には、築年数が経っている・構造面で弱い(木造など)・老朽化が進んでいて住める状態にない、といった入居者誘致には致命的な欠陥を抱えているものが多いです。

そのため、購入後に大規模なリフォームが必要になったり空室が埋まらなかったりと、結果的には想定していた利益を得ることができないというケースに陥る可能性があります。

重要なのは実質利回り

賃貸経営には多くのコストがかかるが、表面利回りの計算式には含まれていない

賃貸経営で重視すべきは「実質利回り」です。

実質利回りとは表面利回りから物件経営にかかる費用を差し引いて計算した数値になります。

実質利回り = (年間家賃収入 – 年間にかかる経費) ÷ (物件価格 + 初期費用)

シミュレーションをしてみます。

| 項目 | 費用 |

| 新築物件価格 | 4,000万円 |

| 家賃収入 / 月 | 15万円 |

| 初期費用 | 100万円 |

| 固定資産税 | 物件価格 × 0.5% / 年 = 20万円 / 年 |

| 管理費等諸経費 | 年間家賃収入の10% = 18万円 / 年 |

| 修繕費 | 10年目に物件価格の8.5% 4,000万円 × 8.5% = 340万円 / 10年 = 34万円 / 年 |

実質利回り = (年間家賃収入180万円 – 年間にかかる経費72万円) ÷ (物件価格4,000万円 + 初期費用100万円) = 2.63%

実質利回りは実際の経営収支を知ることができる指標になりますので、物件の購入時には表面利回りだけではなく実質利回りを必ず計算するようにしましょう。

良く調べもせず、知らない土地に不動産を購入する

今では物件探しはインターネットで手軽にできますし、詳しいことは不動産会社に相談すれば知ることができます。

わざわざ現地へ行かなくてもある程度の情報は得ることができるため、自分でよく調べないままよく知らない場所の物件を購入して、失敗してしまうケースが多くあります。

周辺の環境を確認しよう

実際に自分の足を使って調べなければ、重要な情報は見えてこない

- 駅までの道中に危険な場所はないか

- エリアの住民層はどうか

- 近隣の同条件の物件の相場家賃はいくらか

- 入居率の動向はどうなっているのか

などの条件は自分で調べたり現地へ足を運んだりしなければ見えてきません。

賃貸経営では物件が立地している周辺の環境を調べることは非常に大切です。

自主管理をして、おろそかにする

不動産経営の方法には、

- 管理会社へ物件管理を委託する

- 大家自身が管理を行う自主管理

この2種類があります。前者の場合は、管理委託費用として家賃収入の5~8%程度の費用を毎月支払う必要があります。

支出が増えてしまうため、コストをかけたくない場合は大家自身で自主管理することになりますが、大量にある管理業務を個人が迅速・的確に行うことは難しく、結果的に失敗してしまうケースがあるのです。

管理会社も活用しよう

物件の管理業務のすべてを、個人で行うのは至難の業

物件管理には、

- 入居者の募集

- 賃貸借契約の締結

- 入居者からのクレーム対応

- 物件のメンテナンス(清掃含)

- 退去の手続き

- クリーニング

など実に多くの業務があります。

大家個人ですべての業務を行うことは非常に厳しいと言えるでしょう。特に日中は別の仕事をしている大家だと尚更です。

信頼できる管理会社に管理業務を委託することで、安定した不動産経営を行うことができるのです。

節税を重視して赤字でも経営している

賃貸経営の目的は、安定した家賃収入を手に入れることです。

目的を見失い、「賃貸経営をすると節税効果がある」という言葉に踊らされて、赤字経営を続けては不動産投資をする意味がありません。

たしかに賃貸経営においては物件価格を減価償却費として計上したり、別の所得と損益通算したりすることで課税額の圧縮が可能です。

しかし赤字経営が続けば、金融機関からの評価が下がり投資規模の拡大が厳しくなったり、手元に現金がないために突然の出費に対応できないといった状況に陥ってしまい、

結果的に赤字から脱出することができずに大きな損害を被ることになってしまいます。

節税と利益の出る不動産投資は両立しない

節税ができるということは、手元に残る利益がないということ

節税を目的とするのなら、赤字経営をすることが最も節税効果が高いでしょう。

しかし、節税をするためには、利益があってはいけないのです。

賃貸経営で多くの利益を得るためには、多くの税金を納めることになるということを肝に銘じておきましょう。

不動産会社の営業マンに勧められるまま不動産を購入する

不動産会社の営業マンの中には、自社の売り上げのために実際には良いものとは言えない物件を勧めてくる人がいます。

こういった営業マンが勧めるままに物件を購入してしまうと、後で予期しないトラブルに見舞われるなど、賃貸経営の失敗につながってしまいます。

話を鵜呑みにせず、第三者に相談するなどよく検討しよう

自社や自分の利益しか考えていない営業マンには注意

本来、自分にとって良い物件が欲しい購入者と、自社にとって都合の良い物件を売りたい不動産会社では一致すべき両者の目的が違います。

このことを念頭に置いた上で、営業マンの話を全面的に信用するのではなく、不動産に詳しい第三者に相談するなどしてよく検討しましょう。

賃貸経営について何の知識も得ずに始める

賃貸経営は、リスクを想定できるものです。

そのため、あらかじめ知識と情報を得た上で行動すれば、成功率は非常に高いと言えるでしょう。

しかし、賃貸経営に関する知識を何も学ばず、業界のプロだからと不動産会社に任せっきりにしてしまっては、失敗は時間の問題です。

最低限の知識をつけよう

不動産投資の成功は、知識と情報で買える

現在では、さまざまな不動産投資家・賃貸経営者の体験談や成功法が読める本やブログなどが溢れています。

また賃貸経営初心者に向けたセミナーなども頻繁に開催されているため、行動さえ起こせば知識を得ることは簡単です。

知識はなければ困りますが、ありすぎて困るものではありません。

自分自身で投資の成功失敗を判断できるぐらいの知識と情報を付けた上で、実行に移しましょう。

管理委託契約の内容をきちんと把握しないまま契約した

内容をきちんと確認もしないまま管理委託契約を結んでしまうと、管理費用が思っていた以上に高額で差し引くと手元に来る利益がほとんどないなど、思わぬ不利益を被る場合があります。

管理会社をよく選び、契約書もしっかりと確認を

管理会社の選定をし、契約時には契約書をしっかり読み、説明を聞くこと

管理会社選びは安さだけで選ぶのではなく、事前に口コミを調べたり、話していく上で本当にあなたの投資に親身になって寄り添ってくれる会社を見つけましょう。

建物の維持管理や清掃がちゃんと行き届いているのか、投資物件が行ける範囲にあるなら、年に数回は自分の物件をみるべきです。

また管理会社と契約を交わすときはまず、「契約書」をしっかり確認して、説明はしっかり聞きましょう。

業務委託契約書自体は会社ごとにバラバラで、記載事項もざっくりしているものが多いです。

契約書以外に、「修繕費」「広告費」「共用部水道光熱費」「固定資産税」「預かり敷金」を確認しましょう。

勢いだけで売却の依頼をしてしまった

なるべく早く、高い値段で、というように売却価格や売却対象も曖昧なまま売却を進めてしまうことは非常に危険です。

売却条件が明確でない状態では、購入を検討する投資家から値切りを要求された際に反論となる根拠を提示できなかったり、数回にわたる値下げが必要になったりと売却の失敗につながってしまうのです。

売却の理由は明確にしておく

あなたが所有物件を売却をしようと思う理由を明確にすること

- 資金が必要

- 返済比率の改善

- エリア戦略/分散目的

- 物件の戦略的入替

目的別に「売却プロセス」「売却時期」「ターゲット層(ファミリーか単身かなど)」を決めます。

つまり、投資家に合わせて戦略的に売却を活用します。物件によって、買主の購入方法は異なります。

場合によっては、更地にして売却した方が良い場合も。

また、いきなり売却の依頼をかけるのではなく、サイトなどで査定(無料のものもあります)を依頼し、自分の物件の現在の価値を知っておくことも重要です。

2. 賃貸経営のリスクによる失敗事例

賃貸経営の失敗事例と言っても様々な理由があります。

失敗する・または失敗に気づくタイミングは大きく分けて「不動産の購入時」「管理している時」「売却時」でしょう。

私が見てきた事例数で1番多いのは「購入」の際に物件選びで失敗してしまう方が多いです。

これらの失敗事例を以下で紹介します。

失敗しないためにどうすればいいのか?も合わせて見ていきましょう。

無理な借入によりローンの返済ができない

賃貸経営で1番怖いリスクが赤字続きでローン(借金)が返済できなくなることです。

ローンの返済は家賃収入を原資にしているため、家賃収入がなくなってしまった場合は、給与などほかの収入から持ち出しか、返済が滞ってしまうことに…。

無理な借入はNG

不動産は高額なので借入れなしでの購入は難しい人がほとんどでしょう。

返済不能リスクを軽減する方法としては、まず収支計算をしてキャッシュフローが残る計画を立てておくことが大切です。

自己資金を多めに投資し、もともとの借入れ額を少なくして月々の返済額を抑えることや、繰り上げ返済をして早めの完済を目指しましょう。

空室や退去者続きにより収入が減る

どんなに高利回り物件を買ったとしても、空室が発生して収入が入らないのでは意味がありません。

そうなれば、もちろんローンの返済も滞ります。

また、入居者が現れてもすぐに退去してしまうとそのたびにクリーニング代やリフォーム代がかかります。

需要の高い物件を選ぶ

入居者が引っ越す事は仕方のない部分もありますので、「賃貸需要の高い物件」を選ぶことが非常に重要です。

見るポイントは以下の通り。

- 立地が良く需要の高い物件(近くにコンビニがある/駅近など)

- 住みたいと思わせる物件(家賃価格/物件自体が綺麗で清潔感があるなど)

- 入居者募集の際のノウハウを把握しておく(賃貸会社を見つける)

- 入居率の公開状況(HPで確認)/入居率の算出基準/管理戸数(1万戸あれば十分です)

これを抑えておけば、空室リスクは軽減できます。

また、賃貸需要の高い物件ということは「物件価格下落リスク」をも軽減できます。

賃貸経営は物件選びで成功するか失敗するか分かれるので、とても重要ポイントです。

家賃滞納により収入が減る

ある意味空室よりもやっかいな「滞納」。

家賃を滞納されてしまったら家賃収入がなくなってしまうどころか、新たに募集をかけることもできません。

また、時間が経てばどんどん回収が困難になります。

滞納したからと言って、入居者をすぐに追い出すこともできない点で空室よりもリスクが高いです。

管理会社にしっかり対応してもらう

家賃滞納は、早期の対応が1番大切です。

その為に、「信頼できる賃貸管理会社」を選びましょう。その際、賃貸保証が付いている賃貸管理会社を選びましょう。

そうすることで、滞納リスクに備えられます。

ちなみに、保証期間は会社によって様々です。保証期間が1年程度のところを選べば安心でしょう。

自然災害(地震・火災)により収入が無くなる

火災・地震は、どうしようもないことで個人で防げる問題ではありません。

しかし、災害による損失を最小限に抑えることはできます。

保険に加入は必須

火災のリスクを最小限に抑えるには、立地選びがとても大切です。

- 火災が起こってしまった際に、救急車両が入れる幅の道路なのか

- 木造だと延焼しやすいので、木造が密集するエリアでないこと

上記の2点を注意することで、被害を最小限に抑えることができます。

地震への対策に関しては、地震に強い物件…つまり1981年(昭和56年)以降の「新耐震基準」の物件を選びましょう。

また、地震に強い立地の物件を選びましょう。地盤の揺れやすさについては内閣府がまとめているのでチェックしましょう。

収益物件を何軒も買う場合は、1ヵ所にたくさん買うのではなく場所を分散することで、火災・地震リスクを分散できます。

火災・地震保険に入っておくことも重要です。

管理会社が倒産して家賃が入らなくなる

順調に賃貸経営をしているつもりでも賃貸管理会社に委託している場合に会社が倒産したら、家賃や敷金を取り戻すことは難しくなります。

なぜなら、家賃/敷金は一回賃貸管理会社に振り込まれるからです。

会社選定はしっかりと

このリスクを軽減するためには、「信頼できる不動産管理会社選び」が重要です。

ポイントは

- 管理戸数が多ければ、基本的に会社経営は安定している

- 「賃貸住宅管理業登録制度」へ加盟しているのかの有無

※「賃貸住宅管理業登録制度」→家賃/敷金を会社の資金とは別の口座に財産を分ける「分別管理」をしているか判別できる制度のこと - 創業年数が長ければ長いほど経営状態が安定している

などに気を付けましょう。倒産の兆しがあり、解約したいと思ってもすぐに解約できる訳ではありません。

なぜなら、会社により事前告知期間は異なるからです。また、解約の違約金が高額な場合も。

賃貸管理会社との契約の際には、「違約金の有無」「事前告知期間」を確認しましょう。

家賃が下がった事により返済が苦しくなる

現在首都圏の新築マンションは供給過剰になっています。

この状態がさらに進めば入居者の争奪戦になり、ほかの競合物件との差別化を図るべく家賃を下げることも検討しなくてはなりません。

家賃を下げれば当然毎月の家賃収入は減り、ローンの返済や経費の支払いが苦しくなり、結果的に経営が赤字になってしまうという状況に陥ってしまいます。

家賃を下げなくていいような立地や物件選びを

立地条件が優れていれば、無用な家賃値下げ合戦に参加する必要はありません。

安定した需要の見込める物件であるのかを見極めるために、さまざまな情報を多角的に分析する必要があります。

地価の動向や人口の流入推移、そのエリアの行政の方針といったエリアの将来性に関わる情報から、物件から駅までの所要時間などの利便性を示す情報まで、しっかりと詳しく調べた上で物件を選びましょう。

建物の修復や共用部分の修繕費用がないため空室が多くなる

建物は年月が経つごとに老朽化し、当然建物自体の見栄えも悪くなっていきます。

汚い物件に住みたいという入居者はまずいません。

入居者確保のためにはリフォームをすることが先決ですが、費用は高額です。

リフォーム費用を捻出できないとなれば、入居者離れが進み空室が多くなって家賃収入の激減につながります。

家賃収入は積み立てておく

修復や修繕費は、あらかじめ想定される支出です。

特に最も大きな支出となる大規模修繕は、マンション・アパートともに12年周期を目安に考えられているため、家賃収入から積み立てておく必要があるでしょう。

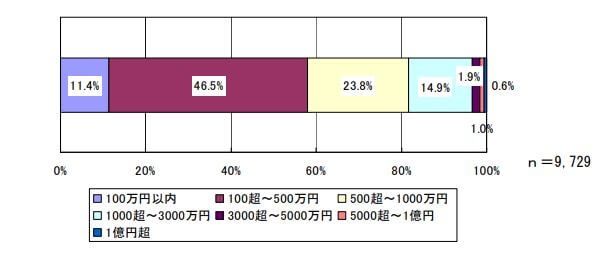

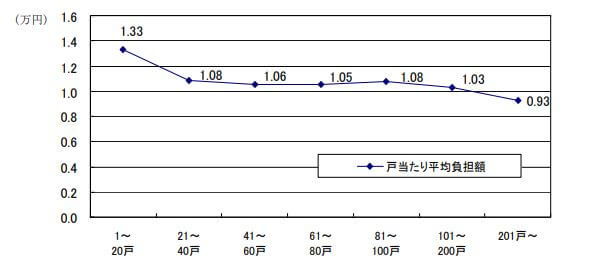

東京都都市整備局が、東京都内のすべての賃貸・分譲マンションを対象に「平成24年度に実施した、マンション実態調査」では、 大規模修繕工事費用総額と修繕積立金に関する以下のデータが発表されています。

大規模修繕工事費用総額

1戸当たりの修繕積立金の平均負担額

データから、東京都内のマンションのほぼ半数が大規模修繕工事費用として100~500万円ほどをかけていることが分かります。

もちろんそれぞれの建物の状況により異なりますが、どれほどの金額がかかるのかあらかじめ算出した上で、家賃収入から計画的に積み立てるようにしましょう。

古いアパートは騒音などのトラブルが多い

古い木造のアパートなどの場合は音漏れがしやすいことで、たびたび住民の間で「隣の部屋の音がうるさくて眠れない」というような騒音に関するクレームが発生しトラブルになることが多いです。

大声で話したり音楽を大音量でかけたりと故意に起こした騒音であればその住民に改善を促すことで解決しますが、なかには洗濯機の音などの生活音を騒音だとして訴えてくる住民もいます。

木造のアパートでは構造上、生活音のすべてが漏れないようにするというのは難しいため、入居者に防音マットをひいてもらったり、深夜に洗濯機を回すのは控えてもらうなど入居者側に注意を促すしかなくなります。

RCやSRCなど防音性が高い物件を選ぶ

防音性は、建物の構造によって異なります。アパートの構造には、

- 木造

- RC造(鉄骨造)

- SRC造(鉄筋コンクリート造)

の3種類がありますが、防音性の高低は以下の通りです。

高

- RC造(鉄筋コンクリート造)・SRC造(鉄骨鉄筋コンクリート造)

- S造(鉄骨造)

- 木造

低

最も防音性の高いRC・SRC造は、鉄筋の骨組みにコンクリートを流し込んでいる構造のため、壁の気密性が高く防音性も非常に高いです。

一方、木造は日本の住宅構造の標準ではありますが、通気性が高いというメリットが仇となり防音性が非常に低くなっていると言わざるを得ません。

そのため、防音性を重視するのであればRC造かSRC造を選びましょう。

アパートの建て替えや売却によるトラブル

アパート経営をしている場合、建物の老朽化が進み建て替えや売却を行うには、入居者の立ち退きにかかる時間と費用を負担するケースが多々あります。

入居者全員がスムーズに立ち退きに応じてくれれば問題はないのですが、中には次の入居先が見つからないといった理由で立ち退きに難色を示す人もいるでしょう。

その場合は、立ち退き料としてまとまった金額を支払うことも検討しなければいけません。

建て替え前提の長期保有を狙うなら更地から投資しよう

将来的に建て替えを視野に入れた長期保有を検討しているのであれば、更地を購入しましょう。

その上で、建て替えの時期の数年前から全ての入居者に対して、次回の契約更新はしないという契約をしておくことで建て替え時に起こるリスクを回避することができます。

金利が上昇したことにより返済できなくなる

現在は超低金利が続いていますが、今後金利が上がる可能性は十分にあります。

変動金利でローンを組んでいた場合、金利の上昇はそのまま毎月の返済額に影響することに。

金利が上昇すれば毎月に払う利息の額も増え、毎月の返済額、総返済額も増えてしまいます。

金利の上昇を見込んだ上での収支計画を立てていなければ、返済が困難になる可能性があるでしょう。

「イールドギャップ」を考える

イールドギャップとは Yeild=利回り + Gap=差 の言葉の通り、金利の上昇リスクを考慮した上で、その投資物件に収益性があるのかないのかを示す指標です。

イールドギャップの計算式は以下になります。

- イールドギャップ(%) = 表面利回り - ローンの金利

このイールドギャップが高いほど、収益性が高いということになります。

例えば、

- 物件価格 4,000万円

- 年間家賃収入 300万円

- 借入金額 4,000万円

- 金利 2%

このケースの場合は、

- 表面利回り = 300万円 ÷ 4,000万円 × 100 = 7.5%

- イールドギャップ = 7.5 - 2 = 5.5%

となり、年間で220万円の収益となります。

イールドギャップの目安は、空室リスクの高い傾向にある地方であれば10%、都心であれば8%ほどあればリスクの低い安定した運用ができると言われています。

したがって上記の例からは、その運営には多少のリスクがあるという結果が見て取れるでしょう。

このイールドギャップを考えて物件の選定をすることで、金利上昇に運営を脅かされるリスクは低くなります。

3. 賃貸経営での失敗を防ぐには知識をつけよう

賃貸経営に限らず、経営にはリスクがつきものです。

しかし、リスクは知っておいて対策すれば軽減できますし、失敗には必ず理由があります。

実際の失敗事例や原因を見て、なぜこうなってしまってどうすれば失敗しないのかを考えることで失敗リスクは軽減できるのです。

上記で様々な失敗と対策をご説明してきましたが、大きく分けると

「知識を付ける」「計画を立てる」「良い業者を見つける」

基本的にこの3つがあれば失敗しなくなります。

MIRAIMOでは、賃貸経営や不動産投資に関する無料セミナーを定期的に開催しています。

不動産投資の失敗から学ぶ対策や成功法もセミナーでご紹介していますので、ぜひお気軽にご参加ください。

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する