人生の中でマイホームを買うのに、住宅ローンを組むという人は多いはず。

しかし、家は決して安いものではありませんよね。

「こんなに出費してるんだからせめて税金ぐらい安くしてほしいな…」

そんな時に税金負担を軽減してくれる制度があります。それが「住宅ローン控除」。

条件を満たすことで最大で10年間、最高額400万円まで所得税を減税してくれるという魅力的な制度です。(消費税8%の場合)

ただし控除の対象になるためにはいくつかの条件や手続きが必要になります。

今回は住宅ローン控除を受けるための様々な条件や手続き方法についても触れていきます。

目次

1. 住宅ローン控除とは?|控除率と限度額

住宅ローン控除(住宅借入金等特別控除)は住宅ローンで家を購入した時に、最大10年間、年末のローン残高の一定割合を所得税・住民税から控除してくれるものです。

平成30年9月現在、住宅ローン控除の控除率は12月末時点の住宅ローン借入残高の1%です。

(特定増改築などの場合は2%)

限度額は一般住宅が40万円、長期優良住宅・低炭素住宅に認定されると50万円です。

つまりローン残高の最高額が一般住宅4,000万円・長期優良住宅等5,000万円となります。

2. 住宅ローンの控除を受けるための条件9つ

住宅ローン控除を受けるにはいくつかの条件をクリアしている必要があります。

新築物件ではこの9つの条件が1つでも満たない場合は、住宅ローン控除を受ける事はできません。

条件1:自身で居住するための物件であること

まずは「自分が住む物件」でなければ控除の対象になりません。

例えば、賃貸用住宅(投資物件)・転勤する事になり住居を貸した場合・別荘などは住宅ローン控除適用外です。

控除期間中であれば、転勤からマイホームに帰ってきた場合は適用となります。

夫婦が離婚した場合なども、名義人が住み続けるなら住宅ローン控除の対象となります。

条件2:新築又は購入した日から6ヶ月以内に住むこと

住宅を新築した日か購入した日から6か月以内に住み、住宅ローン控除を受けようとする年の12月31日まで引き続き住んでいる事が条件です。

実際にその物件に住んでいるかどうかは「住民票」を見られます。

忘れないようにできるだけ早く住民票を移しておきましょう。

条件3:住宅ローンの借入が10年以上であること|借り換え・繰り上げ時には注意

住宅ローンの借入期間が10年未満の場合は、住宅ローン控除適用外です。

「繰上返済して早くローンを終わらせたい!」

と頑張って繰り上げ返済をしたところ、気づいたら借り入れ期間が10年未満で住宅ローン控除が受けられなくなってしまった…ということもありえるので注意が必要です。

また、借り換えの場合も

- 当初の住宅ローンと同じ返済目的であること

- 借入期間が10年以上

という条件をクリアする必要があります。

条件4:無利子や0.2%未満の利率で借り入れしていないこと

これは、勤務先から借り入れをしている場合で、銀行からの低金利での借り入れは問題ありません。

勤務先から無利子や0.2%未満の低金利でお金を借りる場合は住宅ローン控除の対象外となります。

平成29年度の税制改正で、利率0.2%未満に引き下げられました。

条件5:借入先が親族ではないこと

住宅ローンの借り入れ期間は最大で35年です。

この長い期間利息を払い続けるわけですから、この負担を少しでも減らす為にできた軽減措置は親族からお金を借りた場合には適用となりません。

条件6:床面積が合計50㎡以上であること

住宅ローン控除を受ける為には、登記簿で住宅の床面積が50㎡(15坪)以上である事を確認しておきましょう。

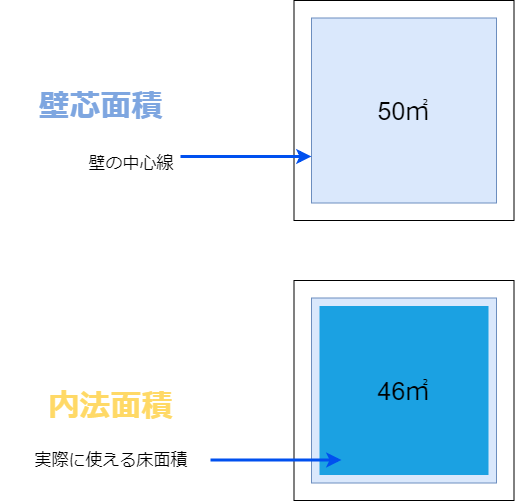

特に注意したいのが、マンションの場合は「登記簿上の専有部分の床面積」が内法(うちのり)面積か壁芯面積のどちらで表示されているかが重要です。

例えば、マンションの広告などに書いてある面積は壁芯面積で、実際の床面積より広くなっているので注意しましょう。

条件7:床面積の1/2以上は居住用であること

自営業の人は事務所や店舗スペースなどが、住居スペースと一緒になっている事があります。

その場合、1/2以上を住居用スペースとしている事が条件となります。

条件8:その年の所得金額が3,000万円以下であること

これは多くの人が満たせる条件です。

これは年収ではなく所得金額を対象としているので、自営業の人で年間3,000万円以上稼いでいる人でも確定申告で必要経費を計上し、所得を3,000万円以下に抑えることができれば適用されます。

条件9:居住した年の前後で他の税金による優遇措置を受けていないこと

住宅を初めて購入する人は条件をクリアしています。

ただ、「住み替えの特例」「3,000万円の特別控除」などを居住開始の前後2年間(計5年間)に受けた場合は住宅ローン控除を受ける事ができません。

どの優遇措置を使うのが一番安く済むのか分からない場合は税理士などに相談しましょう。

3. 中古住宅で住宅ローンを受けるためには3つの条件が追加される

上記の条件とプラスして、中古物件を購入する場合は以下の事にも注意しなければいけません。

条件1:築年数の条件や耐震基準を満たしていること

マンションなどの「耐火建築物」は建築から25年以内、それ以外の住居は(主なものが木造)20年以内に建築されていることが住宅ローン控除を受ける条件です。

上記に当てはまらなくても平成17年4月1日以降に取得して、一定の耐震基準に適合していれば住宅ローン控除を受けることが可能です。

あまりにも古い物件を購入してしまうと、住宅ローン控除を受けられません。

条件2:親族から購入した物件ではないこと

あなたの親族名義の家をその親族から購入すると、住宅ローン控除の対象外となります。

条件3:贈与による取得物件でないこと

贈与によって住宅を取得した場合も住宅ローン控除の対象外になります。

4. 住宅ローンの減税例から計算してみる

住宅ローン控除の実際の例を用いてどのぐらい戻るのかシミュレーションしました。

その年の所得税は20万円でした。平成30年12月末の住宅ローン残高は3,000万円のため、

平成30年分の住宅ローン減税は3,000万円×1%で30万円。すでにXさんが収めた平成30年の所得税

20万円から控除分の30万円を引くと10万円余ります。

このように年末のローン残高の1%>所得税の場合は翌年の住民税から引くことができます。

シミュレーションで簡単計算

自分の所得税やローン残高から計算するのは少し面倒ですよね。

そこで、サイトのシミュレーションを使って実際の控除額を知る方法をおすすめします。

以下の記事でおすすめサイトなどを記しているので参考にしてみてください。

5. 最高30万円を受け取ることができる「すまい給付金」とは?

![]()

住宅ローンを組んで購入すると、最高30万円の現金がもらえる制度。これを「すまい給付金」と言います。

更に、消費税が10%になった場合は給付金の額が最高50万円に引き上げられる予定です。

すまい給付金は、都道府県民税の「所得割額」によって決まります。

同じ年収だったとしても、扶養家族の人数や、社会保険料等によっては、所得が異なります。必ず貰えるわけではありませんので注意しましょう。

6. こんな場合でも住宅ローンの控除は利用できる!

この記事では、住宅ローン控除を適用とする為の条件を記載しています。ただ、対象となるものなども存在する為、少しだけご紹介します。

永住権がない外国人でも住宅ローン控除を受ける事ができるのか?

日本は、外国人でも不動産を購入できます。ただ、永住権が無い外国人にはそもそも住宅ローンの融資をおこなっていません。

もし、永住権が無いけどローンを組みたい場合は、母国の金融機関が日本支店にあれば借入できる可能性はあります。

ただ、金利が高くなります。さらに借り入れ額や、ローン年数に制限を設ける場合もあるかと思います。

つまり、取られるだけ取られて住宅ローン控除を受けれない。なんて事はありません!外国人でも、適用されます。

住宅ローンを組んでリフォームした場合

住宅をリフォームする場合も住宅ローンを利用することができます。

その場合でも、住宅ローン控除の対象となります。以下の要件などをクリアすると、それぞれの限度額に応じて還付申告する事ができます。

- 自分で所有、または居住する住居のリフォーム

- 一定の省エネリフォーム・バリアフリーリフォーム・耐震リフォーム・大規模な修繕など

- 工事費用が100万円を超えること

- 店舗併用住宅の場合は居住用部分のリフォームが2分の1であること

詳しくは、以下のリンク先で詳しく説明しています。

7. 住宅ローンの減税を受けるための手続き

住宅ローン控除を受けるための様々な条件をお伝えしてきましたが、すべてクリアしても、確定申告を正しくしなければ還付されません。

確定申告はいつからいつまでに申請するの?

入居の翌年の1月4日から3月15日の間に申請しなければなりません。

確定申告は毎年2月16日~3月15日と決まっていますが、還付目的…つまり住宅ローン控除を受けるための確定申告は早めに行うことができるのです。

確定申告に必要な書類とは?

住宅ローン控除を受けるための確定申告の必要書類は基本的に以下の通り。

| 書類内容 | 取得先 |

| 確定申告書AまたはB | 税務署へ行き取得または、国税庁のウェブサイトからダウンロード |

| 住宅借入金等特別控除額の計算明細書 | 上記と同じ |

| 土地・建物の登記簿謄本 | 法務局 |

| 住民票 | 市区町村の役所 |

| 源泉徴収票 | 勤務先 |

| 売買契約書または建築請負契約書 | 売買契約後に渡される |

| 金融機関からの借入金残高証明書 | 10月~11月にかけて住宅ローンを組んだ金融機関から送られてくる |

詳しい申請方法は以下の記事を参照してください。

8. 住宅ローン控除が適用になるのは2023年12月31日まで|漏れなく申請を

住宅ローン控除の条件が理解できた所で、今度は適用となる期間を把握しておきましょう。

また、よくある質問に「住宅ローン控除は延長できるか?」と言う意見があります。これはできません。

その為、特に個人事業主は申告を忘れるとその年は住宅ローン控除を受けられない場合があります。

10年ある内の1年を無駄にする事になる為、お忘れなく!

以下のリンク先へ飛ぶと、住宅ローンの期間や申請を忘れた場合の対処法を知る事ができます。

不動産投資オンライン無料相談実施中!LINEで友だち登録

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する