年金もあてにできない時代となり、少しでも蓄えを作りたい。

でも株やFXなどに投資すればリスクがあり怖い、不動産投資をするには多額の資金が必要なのではないかと考える人は多いのではないでしょうか?

そこで、不動産投資の一種である不動産投資ファンドをご紹介します。

現物の不動産投資にくらべて、少額の資金でしかも比較的に安心して始められるでしょう。

この記事では、不動産投資ファンドに興味を持つ人を対象に、その仕組みや現物不動産投資との違いなどについて解説します。

目次

1. 不動産投資ファンドの基礎知識

不動産投資ファンドとは、多くの機関投資家や個人投資家から資金を集めて複数の不動産に投資し、それによって得られる利益を分配するシステム。

それでは不動産投資ファンドの特徴と種類について解説しましょう。

不動産投資ファンドの特徴

不動産投資ファンドは、投資法人が多数の投資家から多額の資金を集め、

個人では投資が難しい商業施設やオフィスビル・病院・ホテルなど複数の不動産に投資。

投資のプロが、運用を行い最良のタイミングで売却して利益を分配します。

いくつもの不動産に分散投資を行うので比較的リスクは少なく、少額から始められるのが特徴。

不動産投資ファンドの種類

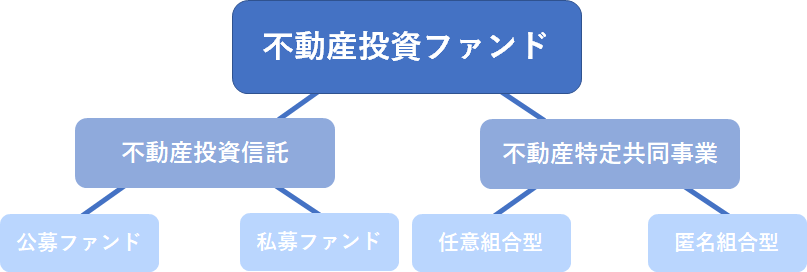

不動産投資ファンドは大別すると不動産投資信託と不動産特定共同事業の2種類。

不動産投資信託には公募ファンドと私募ファンドが、

不動産特定共同事業には任意組合型と匿名組合型があります。

それぞれの種類について解説しましょう。

不動産投資信託

不動産に特化した投資信託を不動産投資信託(REIT)と言い、特に日本の不動産を中心に行われる不動産投資をJ-REITと呼んでいます。

不動産投資信託に投資する方法は、複数の不動産に分散投資している証券を購入することにより行われます。

証券取引所に上場されているので、株式と同じように売買することが可能。

価格は日々変化し、株式投資と同じように配当利回りと値上がり益を得ることができますが、不動産の所有権はありません。

不動産投資信託は、資金募集の仕方により下記のように分けられます。

公募ファンド

公募ファンドとは、証券会社や銀行・保険会社などが投資法人として広く一般の個人投資家から資金を募るファンドを言います。

投資のプロが不動産を運用するので比較的リスクは低く、

少ない投資金額からでも始められしかも手間がかからないのがメリット。

私募ファンド

50人未満を募集対象とし、主に専門的な知識を持つ投資家を中心とするファンドのこと。

宣伝活動は行わず私的な募集によって行われるので、運用の自由度が高いですが、市場での売買はできないので流動性は低くなります。

私募ファンドは、一般的には多額の資金を必要とします。

不動産特定共同事業

不動産特定共同事業法に基づき多数の投資家が資金を出し、不動産会社等が現物不動産の売買や賃貸などで、生じた利益を出資者に分配するもの。

一人では購入不可能な高い金額の物件でも、多人数の出資により共同で所有するので、少額の資金(不動産小口化商品といいます)で購入が可能。

不動産特定共同事業法に基づく不動産小口化商品は、下記の3種類に分類されます。

任意組合契約方式

投資家は事業者との間で任意組合契約を結び、不動産の共有持ち分を購入して組合に現物出資する方法。

事業者が運営や管理を行い、得た収益を分配します。

不動産の所有権は投資家にあるので、現物不動産投資に近い方式であり、不動産所得となるので相続税対策としても有効。

匿名組合契約方式

投資家は事業者との間で匿名組合契約を結び、金銭で出資する方法。

任意組合方式同様に、事業者が運営や管理を行い収益を分配します。

所有権は事業者にあるので、不動産登記簿に氏名が載ることはなく、所得は雑所得になります。

賃貸契約方式

投資家は事業者との間で賃貸借契約を結び、不動産共有持ち分を購入して組合に賃貸する方法。

事業者に貸し出すので、不動産の所有権は投資家にあり、分配金は不動産所得になります。

不動産投資ファンドと投資信託(REIT)の違い

ファンドは資金を投資家から集め運用する仕組みなので、一般的には投資信託と同じ意味として使われます。

厳密に言えば不動産投資ファンドは私募ファンドのことを意味し、投資信託は公募ファンドに含まれます。

投資信託は景気の下降局面では、価値が下がり利益を失うことに。

しかし私募ファンドは、法制限があまりなく柔軟性をもった運用ができるので、「どんな局面でも利益を求める」というところに大きな違いがあります。

ヘッジファンド(※)は私募ファンドの代表といえるでしょう。

※ヘッジファンド…ヘッジファンドとは、市場がどんな局面でもさまざまな取引手法で利益を求めることを目的としたファンド

2. 不動産投資ファンドを利用する魅力

それでは不動産投資ファンドを利用する価値はどんなところにあるのでしょうか。

不動産投資と比較してリスクが低い

不動産投資ファンドは、現物不動産投資と異なり、さまざまな銘柄に分散投資するのでリスクの軽減が可能。

また投資のプロが運用するので、リスク管理も確立しています。

そのため投資家はすべてを任せられ、手間をかけることなく利益を得ることができるのです。

初期費用が少なくても始めることが出来る

現物不動産に投資をしようとすれば、大きな資金を持たねばなりません。

しかし不動産ファンドに出資をする場合、数万円程度と比較的少額の自己資金で投資を始められます。

不動産投資ファンドの成長が期待できる

我が国は不動産投資ファンドの成長を目指し、2024年に国土交通省から成長のためのアクションプランが示されました。

その中では具体的な成長目標も提示されており、年金資金をはじめとする金融資金なども不動産投資市場に流れ込むでしょう。

したがって、今後も不動産投資ファンドは安定的な成長が期待できます。

3. 不動産投資ファンドの成否を分けるポイント

それではどうしたら不動産投資ファンドで成功できるのでしょうか。

成否を分けるポイントについて説明します。

不動産投資ファンドに投資する方法

投資する際には、どのファンドにするかまずよく検討しなければなりません。

REITであれば各証券会社のホームページで、物件の内容や申込単位・利回り・価格などをチェックできます。

しかし極端に利回りが良いファンドは、リスクが高いことが多いので要注意。

また金融庁のホームページで、運営者が金融商品取引業社に登録しているか、過去の運営実績をチェックすることも良いでしょう。

不動産投資ファンドはどんな人に向いている?

不動産投資ファンドは、比較的安全な投資方法ですが、現物の不動産投資と比べ一度に大きな利益を得ることはできません。

したがって

- リスクを避け安定的に利益を得たい人

- 少額の資金から投資を始めたい人

- 手間と時間をかけたくない人

に向いています。

例えば退職金などである程度の資金を持っており、分配金として得るような場合は最適でしょう。

自分に向いている不動産投資ファンドの選び方

それでは、どんな不動産投資ファンドに投資をしたら良いのでしょうか。

自分に合った不動産投資ファンドの選び方について説明します。

運用実績が良いこと

過去の運用実績を確認しておくことは、利益を得るうえで重要。

5年程度の運用成績をチェックし良好であること、また市場が悪い時でもそれなりの実績を示しているファンドを選ぶこと。

資産が順調に増加していること

資産が増加基調にあれば、多数の投資家が参加している証拠。

運用益が出ていて、投資に足るファンドであるといえるでしょう。

償還日がないこと

満期償還日がなければ、長期的な投資ができるということ。

投資というものは短期でなく長期にわたって運用することで、安定的な収益を得ることができます。

信託報酬が低いこと

投資を成功させるためには、コストをできるだけ抑えなければなりません。

運用の期間が長くなれば、信託報酬という手数料も馬鹿になりません。

信託報酬は、年率1%以下のファンドを探すようにしましょう。

4. 日本国内の不動産投資ファンドの動き

前述のとおり、2023年6月に国土交通省より「不動産投資市場の成長に向けたアクションプラン」が発表されました。

2024年ころまでにREITなどを活性化させ、資産総額を30兆円まで増加させる計画です。

私募ファンドとJ-REITの市場規模推移

| 2016/6 | 2016/12 | 2017/6 | 2017/12 | 2018/6 | 2018/12 | 2019/6 | |

| J-REIT | 14.8 | 15.5 | 16.2 | 16.5 | 17.3 | 17.9 | 18.6 |

| 私募ファンド | 15.5 | 15.6 | 15.8 | 16.0 | 16.9 | 17.7 | 19.2 |

また三井住友トラスト基礎研究所によると、2023年6月時点での私募ファンドの市場規模を運用資産額ベースで19.2兆円・J-REITを18.6兆円と推計。

これは2023年12月と比べると、私募ファンドは約15,000億円増加、J-REITは7,000億円増加しともに過去最大となったとのことです。

今後とも市場規模はさらに拡大することでしょう。

単位:兆円

5. 不動産投資ファンドと現物不動産の違い

不動産投資ファンドと現物不動産の違いについて、表にまとめると次のようになります。

| 不動産投資ファンド | 現物不動産 | |

| 対象とする物件 | オフィスビル・マンション・病院・商業施設など多彩 | マンションやアパートなどの賃貸住宅 |

| 収益性 | 安定的な利益を売ることが可能 | 大きな利益を売ることができる反面、損失のリスクも |

| 物件の流動性 | 比較的流動性は高い | 簡単には売買が成立しにくい |

| 税金面 | ほかの収入と関係ない分離課税 所得税・復興特別税・住民税合わせて20.315% |

ほかの収入と合算する総合課税で所得が増えれば税率が上がる累進課税 |

| リスク | 分散投資をするのでリスクは少ない | 一つの物件への投資なのでリスクはある |

| 投資する金額 | 少ない金額から投資可能 | 物件購入には多額の費用が必要 |

| 資金 | 自己資金によって投資する | 不動産投資ローンの利用が可能 |

| 管理・運営 | 投資ファンドが行う | 個人投資家または委託された管理会社 |

なおファンドのメリット・デメリットは次の章で詳細を説明します。

6. 不動産投資ファンドを利用するメリット・デメリット

不動産投資ファンドをすることによるメリット・デメリットには、どのようなものがあるのでしょうか。

メリット

初めに不動産投資をするメリットについて解説しましょう。

安定的な収益を得られる

不動産投資ファンドは、プロが複数の不動産に分散投資するので、比較的安定的な収入を得られます。

流動性が高い

現物不動産の場合には売りたいときにすぐ売ることは難しいですが、投資ファンドでは証券取引所などに上場されており比較的簡単に売買可能。

したがって流動性・換金性に優れていると言えます。

リスクが少ない

現物不動産は、資金が必要なので多くの不動産に投資することは難しいでしょう。

しかし投資ファンドは、いくつもの物件に分散して投資をします。

したがって空室リスクや災害リスク・家賃下落リスクなどを軽減できることに…。

少額から投資できる

現物不動産は多額の資金が必要なので、たとえよい物件が見つかっても資金がなくてあきらめなければならないことも。

しかし不動産投資ファンドは、小口化されているので少額資金から投資できます。

手間がかからない

マンションやアパートを経営する場合には、運営・管理にさまざまな手間がかかります。

しかし不動産投資ファンドでは、プロが行うので労力を必要としません。

相続しやすい

現物不動産を相続した場合には、だれか一人が物件を引き継ぎほかの相続人には金銭を手渡すか、売却してその利益を分割するかなど大変。

しかし不動産投資ファンドであれば、相続人分の口数を保有しておけば、簡単に分割することが可能。

デメリット

不動産投資ファンドは、メリットだけでなくデメリットもあるので、自分に合っているかどうか考えることが必要。

分配金は少なくなりがち

不動産投資ファンドは、小口化されていて多くの人が出資します。

またファンドの運用コストも、出資者が負担しなければなりません。

そのため一人当たり受け取れる分配金は、少なくなりやすいというデメリットも。

金融機関からの借り入れができない

現物不動産では、少ない元手でローンを組み資金以上の物件を手に入れ大きな利益を得ることができます。

しかし不動産投資ファンドでは、共同で出資するので金融機関からの借り入れはできません。

自己資金でしか投資を行えないのは、デメリットといえます。

商品数が少ない

不動産投資ファンドは、商品が少ない場合もあります。

そのため人気のある商品には、申し込みが多く購入できない場合も…。

システムが分かりにくい

不動産投資ファンドの中には、システムが複雑で難しいものもあります。

手数料などの諸条件については、資料等をよく読み間違いのない投資をしましょう。

7. 不動産投資ファンドに潜むリスク

不動産投資ファンドには、現物不動産が持つリスクのほかに、ファンド固有のリスクがあります。

次に不動産投資ファンドが固有に持つリスクについて解説をします。

災害によって価格が減少するリスク

現物不動産のリスクと同じように、地震や火災・風水害などが起これば建物の価値は減少します。

建物が損壊すれば、空室や家賃滞納の発生で家賃収入が減り分配金は少なくなることに…。

投資法人が倒産するリスク

ファンドの収益が悪くなり、投資法人が倒産するリスクもあります。

その場合には、投資した資金が戻らなくなる可能性がないとは言い切れません。

ファンドが上場廃止になる可能性

不動産投資ファンドが、上場規定に違反するようなことがあれば上場廃止になることも。

その場合には、資産は大きく下落することになるでしょう。

8. 不動産投資ファンドを保有する上での注意ポイント

不動産ファンドは比較的安全と負いますが、少なからずリスクはあります。

不動産投資ファンドを保有する際の、注意しなければならないポイントについて説明しましょう。

不動産投資ファンドの特徴・仕組みを把握する

不動産投資ファンドの特徴は既に述べているように、投資家は資金を拠出するだけで、不動産を運用するわけではありません。

運用するのはあくまで投資法人であり、集めた資金を運用した利益を分配します。

そのため少ない資金で投資でき、分散投資によるリスク軽減できるメリットがあります。

しかしその反面ファンドを運用するためのコストがかかり、リターンが少ないことも。

その不動産投資ファンドの特徴や仕組みをつかみ、投資するようにしましょう。

不動産投資ファンドに対する専門知識を身に付ける

不動産投資信託と不動産特定共同事業では特徴やシステムは異なります。

不動産投資信託は株式のように、証券取引所で売買できますが、不動産特定共同事業の場合には営業者買取ないし第三者譲渡で売買します。

その違いを十分理解しておく必要があります。

また投資するには難しい商品もあり、そのような商品を扱う場合には勉強し専門知識を身に付けることも大事。

比較的安全といわれる不動産ファンドですが、投資には変わりありません。あくまでも慎重に投資しましょう。

1つのファンドに集中投資は避ける

投資信託には、国内債券や国内株式・外国債券・外国株式・国内外の不動産・コモディティなどさまざまなものがあります。

1つのファンドに集中して投資するのは避けた方が良いでしょう。

幅広い資産に分散投資すれば、値動きを小さくすることができリスクを軽減できます。

ファンドを購入する前に損切ラインを設定する

投資信託は、専門家が運用するので安心できると思う人もいるでしょう。

しかしプロが運用していても、景気が悪化する局面では大きく価値が値下がりしてしまうこともあり得ます。

したがって投資信託で大損しないためには、損切のルールを作っておくことが重要。

ファンドを購入する前に、例えば「10%の損失が出たら売却する」というルールを作っておけば、大損することはなくなります。

9. 投資手法は様々!自分に合っている投資手法を見つけよう

今まで述べてきたように、不動産投資ファンドは現物の不動産投資とは大きな違いがあります。

現物不動産投資と比べると、不動産投資ファンドは小さな金額から始められますが、大きな利益を得ることは難しいでしょう。

しかし分散投資をするので、現物不動産に投資するより安全性は高くなります。

他にもすでに述べたようにさまざまなメリット・デメリットがあるので、その特徴を知り自分に合った投資手法を見つけるようにしましょう。

なお不動産投資について疑問の点があれば、MIRAIMOの「LINE公式アカウント」にご登録いただき、お気軽にご相談ください。

MIRAIMO公式アカウント友だち登録

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する