不動産投資と聞いて皆さんはどんなイメージを持ちますか?

- 「本当に稼げるの?」

- 「怖いし、危ないんじゃないの?」

- 「どんなリスクがあるのか分からない」

といった不安を抱えている人が多いのではないでしょうか?

人間誰しも、分からないことは想像ができないうえに怖いものですよね。

ましてやお金が関わることに対しては、慎重になるのが当たり前です。

しかし、実際に不動産投資をすることで毎月安定した収入を上げている人がいるのも事実です。

さて、その人達はどのようにして収入を得ているのでしょうか。

そこで今回は不動産投資とは何かという基礎的な知識から、メリットやデメリット、リスクについてご紹介します。

これを読み終えた頃には、今まで持っていた不動産投資へのイメージが変わっていることでしょう。

今ならMIRAIMOを友達追加いただいた方にもれなく、

オリジナルのe-book「中古マンション購入チェックリスト」をプレゼント!

目次

1. 不動産投資はどんなことをするのか?

資産運用の手段として近年ますます注目を浴びている不動産投資ですが、具体的にはどんなことをするのでしょうか。

不動産投資とは?

不動産投資とは、不動産を購入し賃貸に出して家賃収入を得たり、購入した物件が購入金額よりも値上がりしたタイミングで売却することで得られる売却益を得るといった投資法です。

投資の対象は不動産なので、マンションやアパートといった代表的なものの他にも、戸建て住宅や駐車場、オフィスビルなども不動産投資の対象になります。

また、不動産投資は多くの自己資金が必要というイメージが先行するかと思います。

しかしさまざまある投資の中でも、不動産投資はローンを活用して投資できる数少ない投資商品のひとつです。

もちろん金融機関の審査結果次第ではありますが、条件によっては自己資金をそこまで用意しなくても投資を始めることができます。

インカムゲインとキャピタルゲインって?

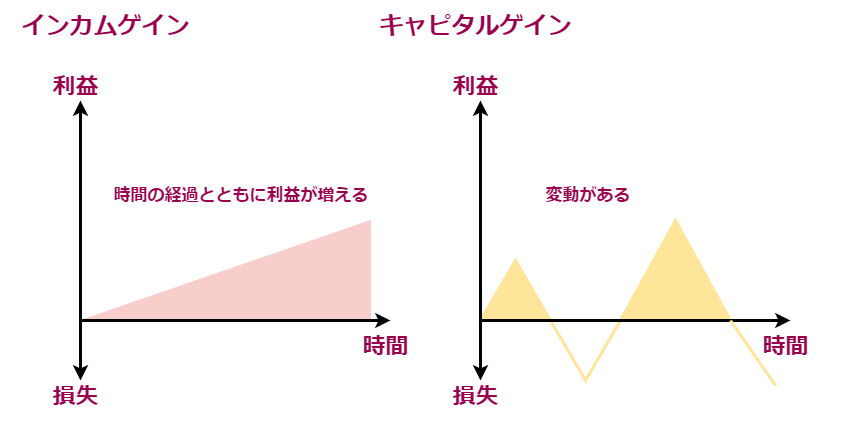

投資をすることで得られる利益には、インカムゲインとキャピタルゲインの2種類があります。

インカムゲインとは資産を保有することで得られる利益のことを指し、キャピタルゲインとは資産の売却価格が購入価格を上回った場合に得られる売買差益のことを指します。

そして、不動産投資におけるインカムゲインとキャピタルゲインは、前項でもご紹介した以下になります。

- 購入した物件を入居者に貸し出すことで得られる家賃収入=インカムゲイン

- 購入した物件が購入金額よりも値上がりしたタイミングで売却することで得られる売却益=キャピタルゲイン

インカムゲインは安定かつ継続的な利益ですが、一方のキャピタルゲインは市場の値動きによってその利益が変わります。

不動産投資には種類がある

不動産投資には以下のように、さまざまな種類があります。

一棟投資

マンションやアパート、商業施設やオフィスビルといった建物一棟への投資のことです。

部屋数が多いため空室リスクを抑えることができますが、購入費用は高額になります。

区分投資

ワンルームマンションのような一部屋への投資のことです。

購入費用が少なくて済むため、初心者でも始めやすいでしょう。

収入源が一部屋のみなので、その部屋が空室になれば収入がゼロになってしまうリスクはありますが、エリアや立地面を十分に考慮することで安定した需要が見込めます。

戸建て投資

戸建て住宅を購入して貸家として貸し出す投資のことです。

戸建て住宅の入居者はファミリー層がほとんどなので、一度入居すれば長期間にわたって安定した家賃収入が得られる可能性があります。

しかし一方で、入居者の確保は難しいと言わざるを得ません。

また、木造の多い戸建て住宅は老朽化が早く建物の維持にコストがかかります。

駐車場、コインランドリー、トランクルームなど

すでに土地を持っている場合などの土地活用の方法として有効です。

初期費用も少なく済む上に、維持費用もほとんどかからないというメリットがあります。

REIT

REIT(リート)とは不動産投資信託のことです。

REITで集めた資金を原資に、投資法人がマンションやオフィスビル、商業施設などの不動産へ投資を行い、それによって得られる家賃収入や売却利益を分配金として投資家に提供します。

数万円から始められるため、実物の不動産へ投資するよりもリスクが低く、また売却もしやすいです。

その他不動産投資の種類については以下の記事を参考にしてください。

不動産投資で利益が出る仕組み

前項にて、不動産投資で得ることができる2つの利益についてご紹介しましたが、ここからはその利益が出る仕組みを解説していきます。

家賃収入

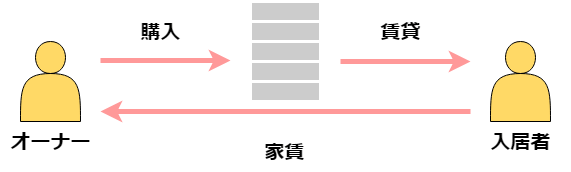

不動産を購入することで、あなたは不動産のオーナーになります。

1人暮らしをしたことがある人であればイメージしやすいと思いますが、毎月物件のオーナーに家賃を支払いますよね。

このような流れで、オーナーは入居者から家賃収入を得ることができます。

例えば、マンションの部屋が6つ、家賃が6万円の不動産であれば、36万円の家賃収入が毎月入ってくるということになるのです。

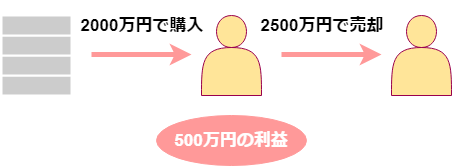

売却益

購入した不動産を売却することで利益を得るのが売却益です。

このように、購入価格と売却価格の差額が手元に入ってくる利益になります。

そのため、市場の値動きを注意深く分析し、売却のタイミングを計る必要があります。

不動産投資とその他の投資との違いは?

株式投資やFXなどは、短期的な売買取引を繰り返すことで利益を得る方法であり、値動きが激しいためハイリスク・ハイリターンの投資と言えます。

それに比べ、不動産投資はミドルリスク・ミドルリターンの投資であり、比較的リスクを抑えた状態で投資運用ができます。

リスクやリターンって?

投資には必ずリスクとリターンが存在し、両者は常に相関関係にあります。

リスク=投資をした際に収益がマイナスになる可能性を含んでいるもののこと。

例)空室リスク・家賃滞納リスク・家賃下落リスク・物件の市場価格下落リスク・金利上昇リスク・税務リスク

リターン=投資をすることで期待できる利益。

例)家賃収入、売却益

基本的には、リスクが高ければリターンも高く、リスクが低ければリターンも低いということになります。

2. 不動産投資の現状

「不動産投資をする人はお金持ち」という認識の人が多いのではないでしょうか?

しかし実際は、不動産投資はサラリーマンの副業として人気が非常に高まっているのです。

現在は低金利が続いていることから金融機関が融資に積極的という側面があり、ローンを組みやすくなっていることがこの人気を後押ししています。

不動産投資人口は約338万人

不動産投資をする人は10年前と比べ約100万人増とも言われており、その数は約338万人と飛躍的に増えています。

これは、少子高齢化に伴う年金制度の破たんによって、今の20~30代の人たちが老後に年金をもらえないかもしれないと話題になったことで、老後の年金の不足金を確保する資産形成の手段として不動産投資をする人たちが増えたという背景があります。

投資家の多くはサラリーマン

投資家のほとんどが、本業として会社勤めをしながら不動産投資を行い収入を得ています。

不動産投資家の約4割がサラリーマンで、年代別では40代、30代が多いです。

比較的年齢が若い段階から不動産投資をすることで、今後の人生の準備をする人が増えてきている証拠です。

主な目的は老後資金と資産運用

年金受給に不安の声が上がる現代においては、老後の資金確保と資産運用を目的として不動産投資をする人が増えています。

老後に年金では足りない生活費を、毎月安定して得ることのできる家賃収入で補てんできることは魅力でしょう。

3. 不動産投資のメリット

不動産投資も投資ですので、やはりメリットとデメリットが存在します。

そのメリット・デメリットについて触れていきます。

まずは、不動産投資における主なメリットを6つ紹介します。

給与以外の収入が得られる

不動産投資の最大のメリットは、入居者がいる限り毎月安定した収入が得られるということです。

株式投資の場合、株を長期保有しても配当がもらえるのは半年または1年に1度程度で、もらえる金額はその保有している会社の業績によって変わってきます。

その反面、不動産投資の場合は、会社員をやりながら給与とは別に収入が得られることで、毎月の収入を倍以上にすることもできるのです。

年金・保険代わりになる

不動産投資は毎月安定した家賃収入を得られるということから、老後の年金・保険の代わりとしても活用できます。

高齢夫婦無職世帯の毎月の平均収入と消費支出は以下になります。

- 毎月の平均収入:204,857円

- 毎月の消費支出:237,682円

(参考:総務省統計局 平成29年度家計調査報告 世帯属性別の家計収支(二人以上の世帯))

このように、年金では毎月-33,095円足りないという結果が出ています。

不動産投資をすることで、この不足分を家賃収入で補うことが可能になります。

また、不動産を購入した際には団体信用生命保険への加入が必要になります。

団体信用生命保険に加入することで、ローン返済途中に不動産保有者が死亡、高度障害になってしまった場合に、生命保険会社が残りのローンを肩代わりしてくれるので、不動産を手放さずに保有し続けることができます。

効率的に資産運用できる

ミドルリスク・ミドルリターンの不動産投資は、どのぐらいの利回りでの資産運用が可能なのでしょうか。

不動産投資の利回りは約3~15%程とされています。

数字に開きがありますが、これは保有する物件や立地の状況によって、物件の金額や毎月の家賃が変わってくるからです。

利回りの計算は、表面利回りの場合「年間収入÷物件の購入価格」の計算式で求められます。

例)3,000万円のワンルームマンションを購入

年間家賃収入が6万円/月×12カ月=72万円

表面利回り:72万円 ÷ 3,000万円 × 100 = 2.4%

このように、不動産投資では継続した収入が得られるため、効率的に資産を増やすことができます。

節税効果が期待できる

不動産を保有することで様々なものを経費として処理することができます。

例えば仲介手数料・修繕費・不動産所得税・管理費などを経費にすることができるのです。

サラリーマンの人であれば、給与所得と不動産での収益を合わせることができるので、(損益通算)住民税や所得税を減らすことが可能になります。

相続税対策ができる

相続税の仕組みとして、仮に2億円を現金で持っている人が亡くなってしまった場合には、2億円に対して相続税がかかってきます。

しかし、その2億円で不動産を購入していた場合、不動産の評価額に対して相続税がかかるので、現金のまま持っているよりも相続税が安くなるのです。

インフレ対策になる

不動産投資で購入した物件は物価の影響を受けます。

物価が上昇すれば家賃の上昇も見込めるため、インフレの対策になります。

しかし実際は、すでに入居している人の家賃を引き上げることは契約上難しいため、家賃の値上げには一定の期間を要するケースが多いです。

レバレッジを掛けられる

不動産投資をする時に、まとまった資金を最初から保有している人は少ないため、大半の人が銀行でローンを組み不動産を購入します。

そうすることで、実際に持っている自己資金の何倍もの価格の不動産を購入することができ、より高いレバレッジをかけることが可能になります。

レバレッジ:テコの原理という意味を持ちます。少ない資金で大きな金額の取引を可能にすることをレバレッジをかけると言います。

4. 不動産投資のデメリット

次に不動産投資の主なデメリットを6つ紹介します。

借金する可能性が高い

不動産投資では銀行からローンを組むのが一般的ですが、言い換えれば銀行からお金を借りることになります。

多額の借金をすることにもなるので、人によっては精神的に不安になるでしょう。

資産価値の下落

日本の経済状況などによって地価が下落してしまう可能性があります。

そうなると不動産の価値も下がってしまいます。

あらかじめ購入前に地価が下がりにくいエリアなどを調査することで、地価下落のリスクを避けることができるでしょう。

すぐに現金化できない

不動産投資は、株式投資やFXなどのようにその場ですぐに現金化ができません。

また、物件のある場所が人気のエリアであるかどうかによっても、期間が変わります。

半年や長くて1年近くかかる場合もあります。

初期投資にかかる金額が高い

不動産投資は他の投資商品と比べても、初期投資に高額な資金が必要です。

ローンを組む場合でも、初期費用として100万円程度の資金が必要になることが多いです。

維持費や管理費がかかる

不動産投資では、物件の維持管理に費用がかかります。

修繕積立金や固定資産税、設備のメンテナンス費などや、物件管理を管理会社に委託する場合はその管理委託費用がかかります。

5. 不動産投資にはリスクもあるので対策が必要!

不動産投資はあくまで「投資」なのでリスクは存在します。

しかし、リスクは知っておいて対策しておくだけで未然に防ぐことができるため、ここで7点リスクと対策法をお伝えしましょう。

①災害リスク

不動産投資では、所有している物件が火事や地震などで損壊してしまうリスクがあります。

特に日本は地震大国なので、地震災害に対するリスク対策は必須と言えるでしょう。

また、木造の場合は火事の被害に遭いやすいという構造上の弱点を抱えています。

そのため、あらかじめ新耐震基準をクリアしている物件を選ぶ、保険に加入するといったリスク対策が大切です。

②空室リスク

入居者を確保できず空室の状態が続けば、その間の家賃収入はゼロになります。

そうなれば、ローンの返済や維持管理にかかる費用を支払うことができなくなります。

不動産投資において、空室による収益減は常につきまとう課題なので、あらかじめ安定した需要を確保できる物件なのか十分調査した上で購入しましょう。

③金利が変動することによるリスク

現在は低金利が続いていますが、今後金利が上がる可能性は十分あります。

固定金利であれば返済額は変わりませんが、変動金利の場合は金利が上昇するごとに返済額も増えてしまいます。

金利の上昇は毎月の返済に直結する重要な要素なので、今後の金利の変動を考慮した上での返済計画を立てる必要があるでしょう。

④流動性によるリスク

不動産は流動性(現金化できる可能性)が低い資産のひとつです。

売却したくてもすぐには買い手が見つからないというリスクがあります。

ワンルームマンションであれば比較的売却にかかる期間は短いですが、アパートやマンション一棟の場合はなかなか売却先が見つからないケースが多いでしょう。

⑤滞納によるリスク

不動産投資において、家賃の滞納は収益に直結する重要な課題です。

あらかじめ入居審査の段階で、入居者の年収や職業等の属性をチェックする必要があるでしょう。

⑥借入によるリスク

不動産投資では年収の10~20倍という高額なローンを組むことができますが、借入額が多ければ多いほど、月々のローン返済額は大きくなります。

前項のような空室や滞納によって致命的な収益減の状況に陥ったとき、ローン負担が多いのでは不動産経営は破たんに追い込まれてしまうでしょう。

したがって、ローンの借り入れは少ないに越したことはありません。

⑦賃貸管理会社の倒産によるリスク

管理会社が倒産してしまうと、その建物の清掃や各設備のメンテナンス等が滞ってしまう可能性があるため、住環境が悪くなる可能性があります。

管理会社の業績や管理物件戸数等を把握し、倒産の恐れのない経営の安定した管理会社を選びましょう。

不動産投資のリスクや対策についてより詳しくは以下の記事を参考にしてください。

6. 不動産投資で利益を得るまでの流れ

次に、実際に不動産投資をする際に利益を得るまでの流れを1から順にご説明します。

物件を探す・購入

投資用物件を購入するにあたり、まずはどんな物件があるのかをインターネット等で調べてイメージしておきましょう。

その後、気になる物件を取り扱っている不動産会社に問い合わせをして、詳しい情報を教えてもらってください。

ここで、不動産会社にアドバイスをもらったりして知識や情報の理解を深めておくことをおすすめします。

購入したい物件がある程度決まったら、実際に物件を現地に見に行きましょう。

そして今後の収支の計画や資金調達の計画を立てます。

ここまで準備が整った段階で契約になります。

ローンを打診

物件が決まったら次に購入するためのローンを打診します。

借入者の属性や購入する物件によって融資限度額や金利などの条件が異なるため、複数の銀行に問い合わせをして比較検討することで、より条件の良いローンを組める可能性が高くなります。

契約する

全ての準備が整った段階で、不動産会社の方から重要事項の説明と契約内容の確認を受けます。

その内容に問題がなければ、最後に印鑑を押して契約になります。

ローンを申し込む・契約する

契約手続きが終わると最後に購入代金の支払いがあります。

融資してくれる金融機関に振込日を指定しておけば、直接代金の支払いをしてくれます。

ローンの支払いは金融機関との相談次第になりますが、概ね振り込みがあった翌月か翌々月になることが多いでしょう。

引き渡し

実際に購入した物件の鍵を受け取る日を決め、その鍵を受け取った段階で物件の所有者になります。

家賃(利益)受け取り

購入した物件に入居者が入ると、実際に家賃収入を得ることができます。

基本的には家賃は振り込みになるので、家賃の支払い日になると銀行口座にお金が入ってくることを実感することでしょう。

売却して売却益を得る

所有している物件の市場価格が上昇したタイミングで売却すれば、まとまった利益を手にすることができます。

その売却益を資金源として、新たに不動産投資をすることも可能です。

7. 不動産を始める際の注意点

不動産投資を始める際には、あらかじめ注意しておくべき点があります。

その注意点をご紹介します。

営業マンによる美味しい話には注意が必要

投資用物件の購入は、不動産会社を介して行うことになります。

ここで担当の営業マンとやり取りをするのですが、その営業マンが信頼できる相手なのかを見極める必要があります。

中にはノルマ達成のためにメリットばかりを語って契約を推し進めてきたりと不誠実な対応をする営業マンもいるでしょう。

ここで彼の話に惑わされることなく、自身の目で冷静に良い物件なのかどうかを判断する必要があります。

自分に出来る範囲で投資をする

前項でもご紹介しましたが、借入によるリスクを十分に把握した上で高額なローンは避けましょう。

不動産経営には収入減につながるさまざまなリスクがあるため、その可能性を考慮した上で無理のない収支計画を立てる必要があります。

不動産投資は保険加入でリスク軽減

不動産投資では、保険に加入することで軽減することができるリスクがあります。

借入者に万が一のことがあった場合、ローン残額の返済を免除してくれる団体信用生命保険や、災害リスクに備える地震保険や災害保険への加入は必須と言えるでしょう。

信頼できるパートナーを探しておこう

不動産投資をするにあたって、何か困ったことがあったときに相談できるパートナーを持つことは非常に大切です。

同じような不動産投資家や不動産会社の営業マン等、不動産経営について気軽に相談できる相手を探しておきましょう。

8. 不動産投資を始めるには?

![]()

不動産投資を始めるには、前もって準備をしておく必要があります。

不動産投資するには目的と計画性が重要

不動産投資をする前に、その目的を明確にしておきましょう。

老後の資産形成なのか、不動産投資を本業にして生活していきたいのかなどによって、投資に必要になる費用や物件などの条件は変わってくるからです。

そして、その目的を達成するために、どれくらいの期間で、どれくらいの利益を得たいのかを書き出してみましょう。

その計画に基づいて物件の選定や資金計画を行うことで、不動産投資の成功率を高めることができます。

不動産投資の知識を身につけよう

不動産投資を成功させるためには、知識は必要不可欠です。

不動産投資の本やセミナーなどを活用して、知識を深めましょう。

まずは不動産投資初心者向けの本を数冊読むことで不動産投資の基本を学び、次にセミナーを受講することをおすすめします。

セミナーでは不動産投資のプロから直接最新の情報を聞くことができますが、運営会社が自社の物件を売ることを目的として開催されているものもあるため、参加前に運営会社のホームページで実績や評判を確認するようにしましょう。

不動産投資をするための資金準備する

不動産投資をするためには、ローンを利用できるとはいえ、ローンの頭金や中古物件であれば仲介手数料などの費用が別途でかかります。

これらの必要な資金を貯めてから投資を始めましょう。

9. 不動産投資を始める前に知識を付けて、良いパートナー選びをしよう

不動産投資は、情報次第でリスクを減らすことのできる投資です。

不動産投資は、情報次第でリスクを減らすことのできる投資です。

そのため、自分自身で情報を見極める知識を持つことが重要です。

また、信頼できる不動産会社を選ぶことも、不動産投資を成功へ導く近道と言えるでしょう。

不動産投資のプロが開いている無料セミナーがたくさんありますので、まずは参加してみることをおすすめします。

MIRAIMOを運営する株式会社スマミンでは、不動産投資に関する無料セミナーを開催しています。

個別相談も受け付けていますので、ぜひお気軽にご参加ください。

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する