毎年、土地の固定資産税の請求に頭を痛めている人も少なくないでしょう。

税金なので、請求に応じて支払うしかありません。金額に疑いを持つこともありませんね。

「役所のすることだから間違いはないだろう」と考えるのが一般的です。

しかし、実は固定資産税の計算ミスがたびたび起こっていると聞けばどうします?

毎年、いわれのないお金を税金として納めているとすれば…。これは、放っておくことはできないでしょう。

固定資産税の計算は、決して難しいものではありません。

ご近所に比べて、あなたの土地の固定資産税が高いと思っている人は、ぜひ計算してみてください。

もしも納めている額が計算した額よりも高ければ、役所に文句を言って今まで余計に支払ってきた額を取り返すこともできるのです。時効もあるので一刻も早く!

目次

1. 固定資産税のトラブル事例:土地評価額の計算ミスは知らぬところで起こっている

固定資産税のトラブルは、思いのほか多いのです。

総務省のデータによると、2009年から2011年の固定資産税や住民税の課税についての調査をしたところ、回答した1,592団体のうち、なんと97%にあたる1,544団体で何らかの税額修正が見られたとされています。

(参考:総務省 「固定資産税及び都市計画税にかかる税額修正の状況調査結果」 http://www.soumu.go.jp/main_content/000173655.pdf)

驚きの数字ではないですか?のんきに「役所のすることだから間違いないだろう」と信用している場合ではありません。ネットを検索してみてください。さまざまなトラブル事例を見ることができます。

参考までに、市が発表している「固定資産税の課税ミス」のいくつかの事例をご紹介しましょう。

以下のようなニュースも数多く出ています。

◇3年で39万件も過徴収 家失った人も

マイホームを持った人の宿命「固定資産税」。役所が決めた税金なので、まさか大きな間違いはないだろう、と高をくくっている人も少なくない。

だが、固定資産税を本来より多く取られる事例が全国で続出している。1986年度から27年間、間違った課税額を納めるために自宅の売却を余儀なくされた埼玉県新座市の60代夫婦のケースが2014年に発覚した。新座市は過徴収を認めて謝罪し、余分に取った税や延滞金を返還したが、自宅は夫婦の手に戻らず、人生に致命的な損害を与えたとして大きな話題になった。引用:サンデー毎日9月4日号 http://mainichibooks.com/sundaymainichi/life-and-health/2016/09/04/post-1065.html

これらの事例は、土地の固定資産税の計算トラブルによってのごく一部になります。あなたの土地の固定資産税に誤りがある可能性も少なくはないのです。

2. 固定資産税がもし間違えていたら…おかしいと思ったら自分で動く必要あり

土地の固定資産税は市区町村といった地方治自体が独自に計算します。

計算方法は

固定資産評価額(固定資産課税標準額)×1.4%(標準税率)

で求めるというシンプルなものです。税率については問題ないのですが、固定資産評価額が「くせ者」です。

固定資産税評価額とは、土地と建物についてそれぞれ定められています。

そして、固定資産税評価額には軽減措置があるのです。当然、軽減措置が正しく適用されていなければ正しい固定資産税を計算することはできませんね。

ところで、誰が確認してくれるのでしょう?役所に任せておけないのなら、自分で確認するのが手っ取り早いのです。固定資産税評価額の軽減措置も、それほど難しいものではありません。一定の式に当てはめるだけです。

3. 固定資産税が正しいかどうかを判断するために|土地、住宅の軽減特例

あなたの土地の固定資産税が正しいかどうかを確認するためには、取りあえず自分自身で計算してみることです。

そのためには、固定資産税が課税される対象や税率、また軽減措置とはどういうものかを知る必要があります。

固定資産税が課税される対象を把握する

固定資産税は、毎年1月1日に不動産を所有している人に課税されます。対象は土地・建物であり、土地の価格と建物の価格にそれぞれ一定の税率を掛けるのです。土地や建物の価格は変動するため3年に一度見直されます。

- 土地の価格は、実勢価格の8割程度である「路線価」にもとづいて算出します。

- 建物の価格は、同じ建物を建てるなら、いくら必要かという「再建築価格」にもとづき算出され、一般的に実勢価格の5割程度になります。

土地と建物は、軽減措置の対象が異なります。土地の場合は対象が固定資産税評価額であるのに対して、建物の場合は対象が税額なので注意が必要です。

ミスが頻発しやすい土地の軽減特例を把握する

固定資産税の計算ミスは、土地の固定資産税評価額に対する軽減措置である軽減特例の適用に問題があるようです。

土地には、住宅の敷地であれば、軽減特例が設けられています。そこで、住宅用地に対する特例の表をご紹介しましょう。

200㎡以下の住宅用地であれば、固定資産税評価額が1/6の額に軽減されるのです。そして、200㎡を超えると2段階に分けて軽減されるのです。

| 軽減特例の適用要件 | 固定資産税評価額 | |

| 200㎡以下の住宅用地 | 固定資産税評価額×1/6 | |

| 200㎡超の住宅用地 | 住宅1戸について200㎡までの部分 | 固定資産税評価額×1/6 |

| 住宅1戸について200㎡超の部分 | 固定資産税評価額×1/3 | |

注1…店舗付住他の場合、居住用部分が2分の1以上であるときはその敷地すべてが住宅用地とみなされる

注2…マンションの場合、敷地全体の面積を居住用住戸の戸数で除した面積になる

建物に対する課税のミスは周辺と比較する

建物の課税ミスを調べるためには、周辺の建物と比べてみるという簡単な方法があります。

たとえば、ご近所さんに「私の家の固定資産税が○○万円。高いように思うのですが、お宅も同じくらいですか?」と尋ねるのです。先に、自宅の額を明らかにするのがマナーでしょう。

比較の仕方は、まず自宅の固定資産税評価額を床面積で割り㎡単価を計算します。次に周辺の家も同じように㎡単価を計算します。比べてみて、差があるようなら課税にミスがあるかもしれません。

また、新築住宅に対しては、次のように固定資産税の計算後の税額から直接控除する税額控除が設けられています。建物の種類に応じて、5年度間あるいは3年度間の期間限定の税額控除です。

| 適用要件 | 控除年数 | 控除額 | |

| 地上3階建て以上の 中高層耐火建築物である新築住宅 |

床面積 50㎡以上280㎡以下 |

5年度間 | 120㎡までの部分につき 税額の1/2 |

| 上記以外の新築住宅 | 3年度間 | ||

4. 実際に固定資産税を計算してみる

具体的に下記の土地・建物について固定資産税を計算してみましょう。

土地・建物をそれぞれ計算して合計した額が固定資産税になります。土地・建物に対する軽減措置に注意するのが計算のポイントです。

例

・土地…230㎡(固定資産税評価額2,300万円)

・建物(新築2階建)…150㎡(固定資産税評価額1,500万円)

下記の計算式に具体例の数字を当てはめるのですが、土地には軽減特例、建物には税額控除の計算が必要です。

固定資産評価額(固定資産課税標準額)×1.4%(標準税率)

4-1. 土地の固定資産税を計算する(軽減特例)

| 軽減特例の計算式 | 軽減特例適用後の固定資産税評価額 |

| 200㎡までの部分…固定資産税評価額×1/6 2,000万円×1/6=333.3万円 |

433.3万円

|

| 200㎡超の部分…固定資産税評価額×1/3 300万円×1/3=100万円 |

| 固定資産税の計算式 |

| 固定資産税=固定資産税評価額×1.4%=433.3万円×1.4%=6.0万円 |

4-2. 家屋の固定資産税を計算する(税額控除)

| 固定資産税の計算式 |

| 固定資産税=固定資産税評価額×1.4%=1,500万円×1.4%=21万円 |

| 税額控除の計算 | 税額控除後の固定資産税額 |

| 120㎡までの部分…21万円×120m2/150m2×1/2=8.4万円 |

12.6万円

|

| 120㎡超の部分…21万円×30m2/150m2=4.2万円 |

注1…税額控除の期間は3年度間

5. 固定資産税の価格に対して疑問が残った場合は審査申し出を行う

固定遺産税評価額は、固定資産課税台帳に登録されており、「縦覧」という制度により価格が適正かどうかを他の不動産と比べることができます。東京23区の場合縦覧期間は第1期の納付期限までとされています。

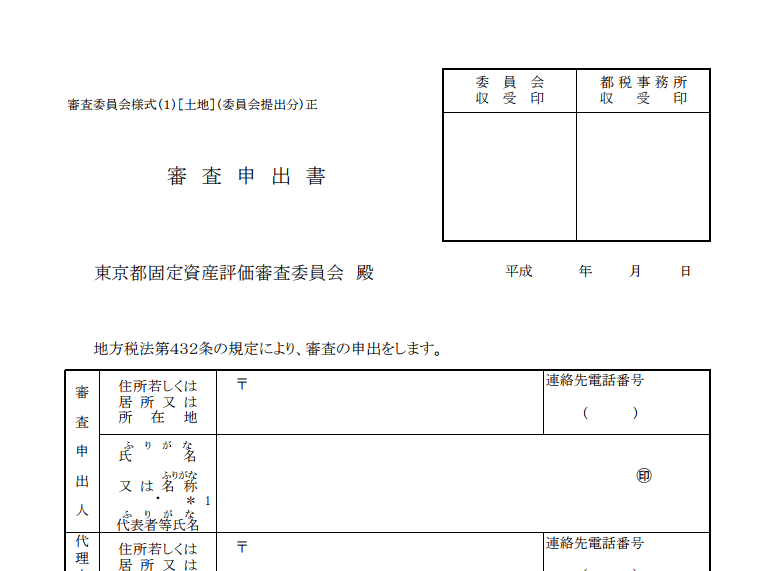

登録価格に不満があれば、固定資産評価審査委員会に対して「審査申し出」ができます。

審査申し出の対象は、登録価格に限られます。登録価格以外の内容(非課税や減免など)の場合は、行政不服審査法による審査請求をしなければなりません。

固定資産税は、年4回に分けて納付します。納付期間は、市区町村により異なる場合があるので注意してください。

| 東京23区の場合の納付期間 |

| 第1期 平成29年6月1日から平成29年6月30日まで |

| 第2期 平成29年9月1日から平成29年10月2日まで |

| 第3期 平成29年12月1日から平成29年12月27日まで |

| 第4期 平成30年2月1日から平成30年2月28日まで |

5-1. 審査請求に関して

課税の内容に納得できない場合には、納税通知書を受取った日の翌日から3カ月が経過するまでに東京都の場合であれば知事に対して不服申立てができます。

(東京都主税局 都税Q&A http://www.tax.metro.tokyo.jp/shitsumon/tozei/index_o.htm#o18)

市区町村によっては市長、他都道府県も多くが市区町村に申し立てをします。

審査申し出が可能な期間

審査申し出ができる期間は、固定資産課税台帳に評価額などを登録したことの公示日から、納税通知書を受取った日の翌日から3カ月が経過するまでになります。

審査申し出ができる期間は、念のために市区町村の資産税課などに問い合わせてください。

5-2. 審査申し出方法

審査の申し出方法については東京都の場合「審査申し出書」を東京都固定資産評価審査委員会事務局、または審査の申し出をする土地・建物のある区を管轄する都税事務所に提出することになります。

郵送もできますが、消印が審査申し出の期間内でなければならないので注意が必要です。

また、様式については都や各市区町村のホームページからダウンロードすることができます。

6. 支払い過ぎた固定資産税が5年分かえってくる!

固定資産税が高いとお悩みの人は、まず自分自身で計算して見ることをおすすめします。

支払い過ぎていたことがわかれば、地方税法の原則によると5年間さかのぼって返還してもらえます。さらに場合によっては20年間になることも。

計算のポイントは土地の固定資産税に対する軽減特例です。おおよその数字を当てはめて計算しても、たとえば適用されるはずの軽減特例が適用されていなければ、金額が大きく異なるでしょう。

固定資産税の額が疑わしいと思えば、取りあえず都税事務所など管轄の役所に相談に行きましょう。

最近の役所は丁寧に説明してくれます。なお、固定資産税は地方税なので、市区町村により納付期限などが異なることがあるので注意してください。

今ならMIRAIMOを友達追加いただいた方にもれなく、

オリジナルのe-book「中古マンション購入チェックリスト」をプレゼント!

不動産投資でかかる税金の疑問や不安にもお答えします!

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する