外国人で日本の不動産に興味を持っている、または不動産投資を行いたいと考えている人は多いでしょう。

実際に、多くの外国人投資家や日本に居住している外国人が日本の不動産を購入しています。

ただ、日本の不動産に興味があっても、わからないことが多いかもしれません。

そこで今回の記事では、外国人が日本で不動産投資を行う際のメリットやデメリット、必要な書類や税金などについて解説するので参考にしてください。

目次

1. 外国人は日本の不動産を購入できる?

日本に居住している外国人や海外に居住している人は、日本の不動産を購入できるのでしょうか?

外国人でも不動産を購入することは可能

外国人であっても、日本で不動産を購入するのは可能です。

実際、欧米やオセアニア、アジアなど世界各国の外国人は不動産投資としてや住居として、日本の不動産を購入しています。

日本に永住権がなくとも、ビザの種類を問わず不動産を購入することができるのです。

また、日本人と同様に土地の所有権が認められている上、所有期限もなく自由に売買したり相続したりも可能。

購入時に納める税金なども、日本人が購入する場合と同じです。

ただし、ローンの借り入れに制約がある場合が多いので、後述の「外国人が不動産を購入するときの支払い方法」を確認してください。

ベトナム・中国のように不動産投資に関する制限があまりない

ベトナムや中国では、外国人が不動産投資を行う際に制限があります。

中国では土地の購入ができませんし、例えばベトナムでは下記のような制限があります。

- 取得する物件に制限があり、購入戸数制限もある

- 国防や安全保障に関わるなど、外国人に投資開放していない地域がある

- 中古物件は原則的に購入できない

他にも外国人名義ではそもそも不動産が買えない、高額物件のみ購入可能など国によって様々な規制が。

一方で日本では、外国人に対してこれらのような制限はなく、日本人と同じ条件で購入可能です。

2. 外国人が日本で不動産投資を行うメリット

外国人が日本で不動産投資を行う場合に、どんなメリットがあるのでしょうか。

低資金で不動産を取得することが出来る

外国人が日本で不動産を購入するのは、「外国と比べると割安で少ない資金で取得できる」のが理由のひとつです。

日本での中古マンション購入資金の目安は年収の5倍ほどである一方、台湾では年収の16倍ほどが目安とされています。

割安で不動産を購入できる国として、日本は外国人から注目されているのです。

他国と比較して安定的な利回りが得やすい

中国や台湾では不動産価格が高く、利回りは平均1~3%とされています。

不動産投資で3~10%の利回りが期待できる日本は、外国人にとって高い利回りが狙える魅力的な市場なのです。

カントリーリスクが低い

政権の不安定さや民族間の対立など、その国が抱える特有のリスクを「カントリーリスク」と呼びます。

カントリーリスクはOECD(経済協力開発機構)によってランク付けされており、日本はシンガポールと並んでAランクに認定されているアジア圏では稀有な国。

日本は世界的にカントリーリスクの低い国として高い評価を受けており、外国人が安心して投資できる国なのです。

3. 外国人が日本で不動産投資を行うデメリット

外国人が日本で不動産投資を行う場合、メリットがある一方でデメリットも存在します。

日本の不動産に関する情報が手に入れにくい

日本に居住していない外国人の場合、日本の不動産に関する情報は入手しにくいでしょう。

インターネットで検索する場合も日本語の理解が必要になりますし、そもそも土地勘がない場合、インターネットだけでは限界があります。

日本の不動産投資に関する法律を理解する必要がある

海外では外国人が不動産を購入する際に多くの規制があるのと異なり、日本は外国人にとって不動産投資を始めやすい国ではあります。

しかし、税法や法的制限など日本の法律は理解しておかなければなりません。

契約の必要書類が多い

日本で不動産の売買契約を交わす際には、多くの書類が必要になります。

例えば、

- 実印

- 印鑑証明書

- 住所確認の書類

- パスポート

サイン文化の国であっても、日本で契約を交わす際には印鑑は必要に。

必要書類や費用については後述します。

ある程度の日本語を理解する必要がある

やはり、外国人が日本で不動産投資を行う場合には、日本語の理解がある程度は必要になるでしょう。

特に、不動産取引では多くの専門用語の知識が必要になります。

ただ、外国人を対象にした不動産会社もあり、英語の話せるスタッフが在籍している業者もあるのでチェックしてみましょう。

4. 外国人が日本の投資物件を購入する流れ

それでは、外国人が日本の投資物件を購入する際の流れを確認していきましょう。

①投資物件の下見

選んだ物件の下見を行いましょう。

海外に居住している場合も可能な限り、実際の物件を直接下見してチェックするのが望ましいです。

- 駅からは距離はどのくらいか

- 周囲にスーパーやコンビニがあるか

- 病院や役所、郵便局など公共施設が周辺にあるか

これらの周辺環境については、最低限確認しておきましょう。

②投資物件の買付証明書の提出

購入したい物件が決定したら、不動産仲介会社に購入の意思を示す「買付証明書」を提出しましょう。

買付証明書には、下記の事項を記入します。

- 購入希望価格

- 支払い可能な手付金額

- ローンを利用する場合の借入額

- 契約希望日

- 引渡し希望日

など

③投資物件への支払い方法の決定

現金で支払うのか、金融機関のローンを利用するのか、支払い方法を決定します。

ローンを利用する場合は「外国人向け不動産投資ローン」を扱う金融機関も。

ただ、諸条件がある場合が多いので、各金融機関に問い合わせてみましょう。

④物件に対する重要事項説明を受ける

物件の重要な事項について「重要事項説明書」に基づいて説明を受けます。

- 物件概要

- 権利関係

- 購入代金の支払い方法

- 売買契約解除に関する規約

など

⑤売買契約書を締結する

売主との合意が得られれば売買契約書を締結するわけですが、必要なものを用意しておかなければなりません。

- 印鑑

- 印鑑証明書

- 印紙税

- 手付金

手付金ですが、通常物件購入価格の10~20%が必要です。

また、売買契約締結後に自己都合により契約を解除した場合、支払った手付金は返還されないので注意してください。

5. 日本の不動産購入時に必要な書類

実際に不動産購入時に必要な書類や費用を確認しておきましょう。

日本に居住している場合の必要書類

日本に居住しており、在留資格を取得している外国人の場合は下記の書類が必要です。

外国人住民票

住居地を届出ている市区町村の窓口で申請、取得可能です。

法人の場合は、外国人住民票ではなく「会社登記簿謄本」と「資格証明書」を用意します。

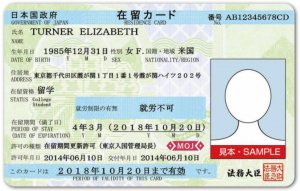

在留カード

日本に中長期間滞在したい場合に、法務大臣に認められた外国人に交付される証明書で、不動産を登記する際に必要です。

印鑑

売買契約書などの捺印する際に必要。認印も可能です。

印鑑証明書

印鑑証明書は売買契約書に添付するものとして必要であり、住居地を届出ている市区町村で印鑑を登録して取得します。

ただ、用意出来ない場合は、印鑑証明書に代わる書類として「宣誓供述書」「サイン証明書」を大使館で作成して提出するのも可能です。

法人の場合、会社実印代表者の印鑑証明書を用意しましょう。

海外に居住している場合の必要書類

では、海外に居住している外国人の場合にはどんな書類が必要なのでしょうか。

住民票の代わりになる書類

国によって異なりますが、主に住民登録証明書・戸籍・宣誓供述書のどれかが必要です。

また、法人を設立している場合は、法人登録証明書・宣誓供述書のどちらかが必要。

宣誓供述書は、日本の母国大使館で認証されたものでも有効です。

パスポート

個人の場合は本人のバスポート、法人の場合は代表者のパスポートを用意します。

印鑑証明書の代わりになる書類

「日本に居住している場合の必要書類」と同様、

印鑑証明書に代わる書類として「宣誓供述書」「サイン証明書」を大使館で作成して提出します。

印鑑

印鑑は売買契約書に捺印する際に必ず用意しなければなりません。

持っていない場合は、来日した際に作成しましょう。認印も可能。

6. 日本の不動産を取得したらかかる費用・税金

こちらは日本人が不動産を購入・保有・売却する際と同様。

さまざまな費用や税金が必要になります。

不動産購入時

不動産購入時には、さまざまな税金のほか、保険料や手数料が必要となります。

不動産取得税

不動産の購入代金にかかる税金で、一般的に下記の計算式で求めます。

取得した不動産の課税標準額✕税率

登録免許税

不動産を登記する際にかかる税金で、不動産課税標準額の20/1,000で計算されます。

ただし、土地にかかる登録免許税については2024年3月31日までは軽減税率が適用されており、15/1,000で税額を算出します。

その他費用

その他、下記の費用が必要です。

- 売買契約書に添付する収入印紙代

- 固定資産税・都市計画税

- 登記の依頼費用

- 火災保険料・地震保険料

- 不動産仲介手数料

また、ローンで購入代金を支払う場合は、下記のものが追加で必要になります。

- 金銭消費貸借契約書に添付する印紙代

- 融資事務手数料

- ローン保証料

不動産保有時

不動産を保有している限り、毎年必要となる費用があります。

固定資産税・市区町村税

毎年1月1日時点で所有している不動産にかかる税金です。

固定資産税の税率=不動産課税標準額✕1/3

市区町村税は固定資産税と同じく、毎年1月1日時点で所有している不動産にかかります。

都市計画に使用されるもので、固定資産税と一緒に納付する税金です。

所得税

基本的に、不動産を所有している方は賃貸収入がある・売却をし譲渡所得がある場合、所得税を支払うことになります。

- 日本国内に居住する外国人は、国内・国外の全ての所得が課税対象

- 海外に居住する外国人は、日本国内から生じる所得だけが課税対象

住民税

住民税の計算には、2つの取り扱いがあります。

②均等割:賦課期日である1月1日の時点で、日本国内に住所を有しない場合でも、日本国内に自己の居住目的の家屋敷を所有していれば賦課されます。

不動産売却時

不動産を売却した際にも税金や手数料が必要です。

- 仲介手数料

- 譲渡所得税

- 印紙税

- 抵当権抹消登記費用

- 引っ越し費用

7. 外国人が不動産を購入するときの支払い方法

外国人が日本で不動産を購入して代金を支払う方法には、①不動産投資ローン②海外送金③小切手の3つの方法があります。

それぞれ確認しておきましょう。

不動産投資ローンの利用

日本に永住権を持っていない外国人の場合、日本の不動産投資ローンの利用は基本的にできません。

もし現金が用意できない場合は、母国の金融機関で借入を行っているかを確認しましょう。

下記のような一定の条件を満たせば、日本の銀行でもローンを利用できる場合もあります。

- 日本に7年以上居住している

- 安定した収入がある

- 不動産購入価格の20%の頭金を用意できる

また銀行以外でも、外資系ノンバンクでローンの扱いがあれば利用できる可能性があるので確認しておきましょう。

ただし、自国民の信用情報の国外への流出を許可しているのは、アメリカ・カナダ・イギリスの3国のみとなっており、

それ以外の外国人は日本でローンの借入はできないので注意してください。

海外送金

日本の銀行口座を持っていない外国人の場合、海外送金を利用します。

その際の送金先は不動産業者になるわけなので、信頼できる業者を選択しなければなりません。

海外送金を利用する場合の注意点を挙げておきます。

- 支払明細書を発行してもらう

- 領収書を発行してもらう

- 送金先の銀行に外国為替計算書を発行してもらう

小切手

現金や海外送金のほか、小切手を利用できる場合もあります。

ただし、小切手は即現金化できないため、売主に拒否された場合は海外送金で支払いましょう。

8. 日本の不動産を購入した後の注意ポイント3つ

では、実際に外国人が不動産を購入した場合に注意が必要な3つのポイントを押さえておきましょう。

①不動産購入後に財務大臣に報告する必要がある

外国人が日本で不動産を取得するのであれば、日本の法律を理解しておかなければなりません。

外為法では、物件取得後20日以内に日本の銀行の窓口より財務大臣への報告が義務付けられています。

ただし、以下のように報告が不要なケースもあります。

- 日本居住の外国人から購入

- 親族や雇用されている従業員の居住用して購入

- 日本に居住していない外国人から居住用以外の不動産を購入

- 事務所用して購入

- 非営利目的で購入

②投資物件購入後は納税・物件管理人を選任する

外国人が海外に居住している場合には、物件管理人として物件の管理を代行してくれる不動産管理会社を選定するほか、日本国内で本人に代わって税金の申告や納税を行う「納税管理人」を選任しなければなりません。

日本に居住していない場合でも、所得税や固定資産税などの税金は必ず納付が必要です。

その際、日本での納税に関する全てを代行してもらうため、不動産所在地の地方自治体が条例で定めている地域に住所を持つ納税管理人を選任します。

所在地管轄の税務署に「納税管理人届出書」を提出すれば指定できますが、日本に住む友人や知り合いで適任者がいなければ、不動産管理会社に相談してみましょう。

日本に居住しているか否か、いずれにせよ、日本での不動産投資で得た所得税や固定資産税は必ず納付が必要。

また、住民税は日本に住んでいない場合は所得に課税される「所得割」は不要ですが、「均等割」は納付が必要なので覚えておきましょう。

通常であれば税金の納付は銀行・郵便局・コンビニエンスストアなどで納付しますが、

日本に住んでいない外国人の場合は納税管理人を選任すれば、納付書も納税管理人宛に送付されるため安心です。

③母国・日本で確定申告を行う必要がある

物件を購入した外国人が日本に居住の有無にかかわらず、不動産投資を行なっているのであれば確定申告をしなければなりません。

日本に居住している場合

日本に居住している場合、母国内・日本国内のすべての所得が課税対象です。

物件を売却して生じた譲渡所得は譲渡対価の10%を源泉徴収した後、確定申告しなければなりません。

確定申告では、雑損控除・寄付金控除・基礎控除を差引した上で所得税が計算されて、納付・還付いずれかの処理を行います。

日本に居住していない場合

海外に居住している外国人が日本国内の不動産で所得を得た場合は、原則賃料の20%を源泉徴収した後に確定申告しなければなりません。

9. 各国の不動産と日本の不動産はどちらが儲かる?

日本では少子高齢化が進み経済的にも頭打ちとなり、空き家が今後ますます増えると予想する専門家もいます。

その一方で、アジアの発展途上国の中には、今後さらなる経済成長を続けて人口が増えていくと予想されている国もありますが、実際に不動産投資で儲けられるのでしょうか?

前述したように、日本とは異なり海外は外国人が不動産を取得する際に多くの規制があり、不動産の購入は困難です。

また、カントリーリスクの低い日本では考えられないような、緊迫した事態に巻き込まれてしまう可能性もあります。

さらに、海外では不動産投資目的で金融機関から融資を受けるのが難しく現金のみでの売買となり、レバレッジを効かせた不動産投資ができません。

日本の不動産を外国人投資家が買いあさっているのが現状であり、

海外で不動産投資を行うよりも日本の不動産市場に投資したほうが儲かると言えるのです。

10. 外国人でも日本で不動産投資はできる!

外国人にとって日本の不動産市場は、特別な規制もなく日本人同様に不動産投資を行える、世界でもまれに見る魅了的な市場です。

ただ、海外に住んでいる場合はローンを組むのに一定の条件が必要など障害はあるかもしれません。

もし日本に居住している外国人であるなら、母国では到底期待できない利回りによって不動産投資で儲けられるチャンスです。

もし、日本に住んでいて不動産投資に興味があるのなら、不動産のプロに相談するのをおすすめします。

MIRAIMOのオンライン無料相談なら、「本当に自分でも不動産投資できるの?」などのちょっとしたお悩みでも対応可能ですので、お気軽にご相談ください。

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する