みなさんは、ソーシャルレンディング(Social Lending)をご存知ですか。

ソーシャルレンディングとは、クラウドファンディングの投資型です。

クラウドファンディングは、インターネット上で不特定多数の人から資金を集める方法で、ソーシャルレンディングとも呼ばれています。

ソーシャルレンディングは、投資家が企業に投資することで利益を得ることができます。もちろん少額から投資できるので、簡単に個人で行う事が出来ます。

投資家からお金を集める為に、不動産・バイオマス発電・太陽光発電・ローン貸付など様々な投資案件を募集しています。

企業としては銀行からの高い利息を払わなくて済むので、投資家に比較的高い利回りの配当金を提供できるという仕組みになっています。

ソーシャルレンディングの特徴として、企業が運用を行ってくれるので魅力です。最近は、個人投資家を中心に注目されています。

今回は、ソーシャルレンディングのメリットとデメリットを詳しく紹介していきます。難しくて分からないと思っている方は、この機会に少し勉強してみましょう。

目次

1. ソーシャルレンディングとは?

ソーシャルレンディングとは、インターネット上でお金を借りたい企業と、お金を貸したい個人を結ぶ仲介サービスのこと。

もともとイギリスで個人間の融資を仲介するというサービスをきっかけとして始まりました。

ソーシャルレンディングの事業主は、金融商品取引業者と貸金業者の両方の登録が必要とされています。

資金集めを行うので金融商品取引に該当しますが、お金を貸すという意味で貸金業にも該当します。

ソーシャルレンディングは、まだ歴史の浅い事業なので日本国内での法整備が整っていません。

現在はこの二つにまたがった運営がされています。

ソーシャルレンディングの仕組み|匿名組合出資契約

仕組みは投資信託とあまり変わりはありませんが、ソーシャルレンディングの場合は、匿名性で誰が出資したのかが分からない様になっています。

匿名性を利用する事で、貸金業法に違反する事なく運用することができます。

もし貸金業法に沿って運用する場合には貸金業の登録や、第二種金融商品取引業の登録が必要となります。

これまでの金融サービスとの違い

今までの金融サービスは金融機関が投資家に対して運用内容や、信用情報を開示して投資家が運用するか判断していましたが、ソーシャルレンディングではサービス業者が運用内容や信用情報を開示して投資家が運用するか判断します。

ソーシャルレンディングが始まったことにより、投資家は複雑な手続きをすることなく運用することができます。

2.【2021年版】おすすめソーシャルレンディング企業ランキングTOP5!

それでは、国内で人気のソーシャルレンディング会社を5社ご紹介いたします。それぞれの会社を比較してみましょう。

第5位|LENDEX(レンデックス)

レンデックスは国内不動産に特化したソーシャルレンディング会社です。

リスクを抑えるために出資案件の大半を担保にしており、事業者、融資者が万が一返済ができない場合でも、担保権を利用し回収額を多くすることが特徴。

リスクヘッジに優れた会社ということで、高評価を獲得しています。

- 会社の設立日:2000年8月1日

- 参考運用利回り:7~10%

- 運用期間:2~12ヵ月

- 最低出資額:2万円

第4位|SBIソーシャルレンディング

日本の総合金融グループであるSBIが手がけるソーシャルレンディング会社。

maneoに次いで業界No.2です。

SBIという知名度で、他社と比較して安心で安全なサービスが提供されていると高い評価を得ています。

- 会社の設立日:2011年3月

- 参考運用利回り:2~7%

- 運用期間:4~36ヵ月

- 最低出資額:1万円

第3位|Crowd Bank(クラウドバンク)

クラウドバンクは国内大手の日本クラウド証券が運営するソーシャルファンディングサービス。

クラウドバンクは国内大手の日本クラウド証券が運営するソーシャルファンディングサービス。

他社と比較するとファンドの種類が豊富で様々なサービスに出資できることがメリットです。

- 会社の設立日:2013年4月

- 参考運用利回り:6~8%

- 運用期間:3~34ヵ月

- 最低出資額:1万円

第2位|OwnersBook(オーナーズブック)

オーナーズブックは日本国内の不動産投資に特化したソーシャルレンディング会社です。

案件はすべて不動産の専門家に厳選されているため、運用の安全性の高さが人気の秘密。

これまで貸し倒れなしという実績も高評価を獲得しています。

- 会社の設立日:2014年9月

- 参考運用利回り:4.8~14.5%

- 運用期間:1~24ヵ月

- 最低出資額:1万円

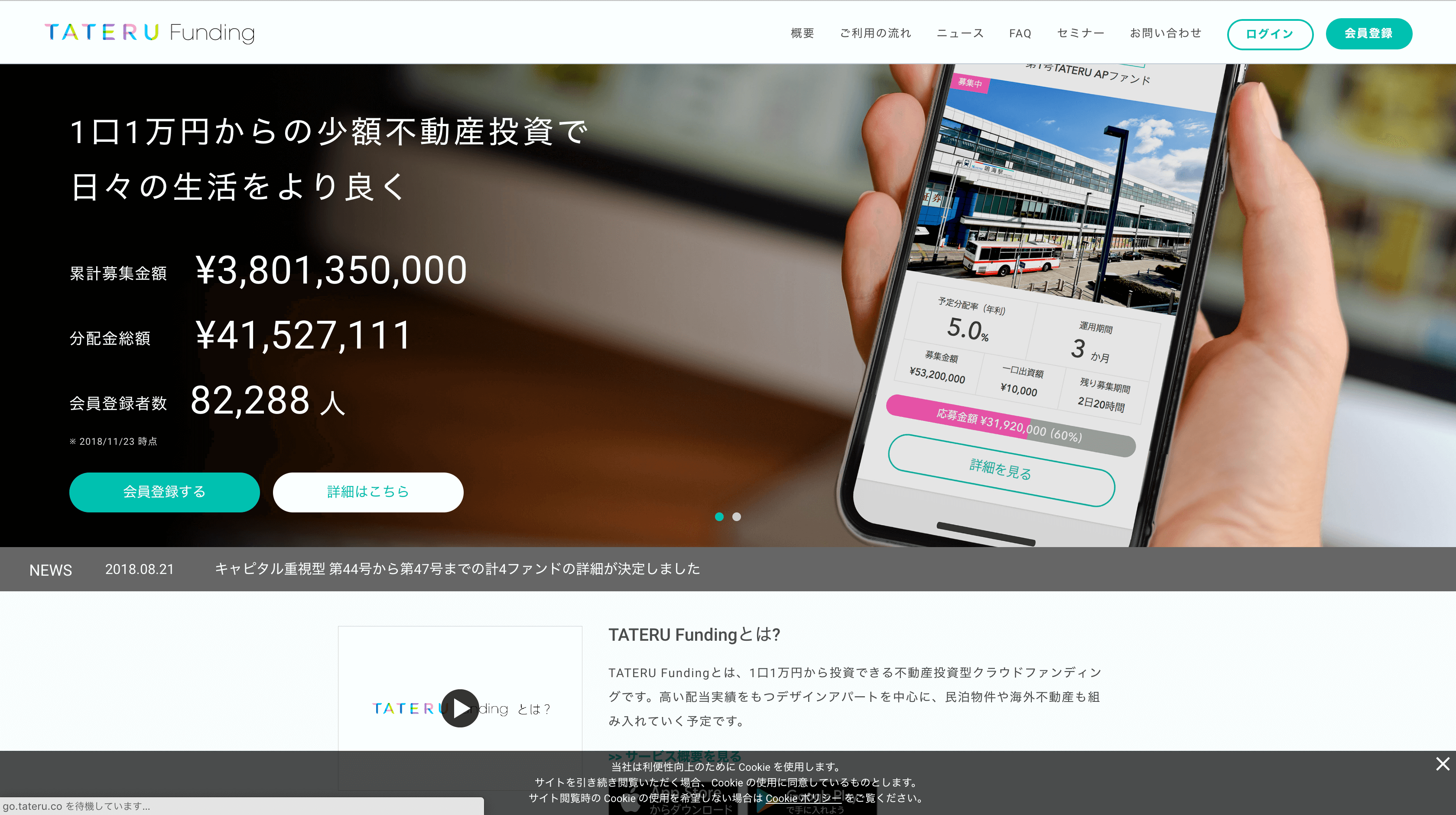

第1位|TATERU Funding(タテルファンディング)

会員数8万人超えの人気ファンディング会社です。

1口1万円から運用できる為、気軽に運用することができます。

運用資金の一部にTATERU FUNDINGの資金が組み込まれており、30%までの損失はTATERU FUNDINGが負担する制度がありますので、30%以内であれば運用結果がマイナスになることはありません。

- 会社の設立日:2006年1月23日

- 参考運用利回り:3~5%

- 運用期間:3~11ヵ月

- 最低出資額:1万円

3. ソーシャルレンディングのメリットデメリット

ソーシャルレンディングはメリットも多い投資ですが、やってみないとわからないデメリットも隠れています。

それでは投資家から見たメリットとデメリットを、詳しく比較していきましょう。

メリット4つ

①利回りが高い

国債や銀行の定期預金の金利は1%以下と低金利が続いています。

これらと比較するとソーシャルレンディングは高利回りです。

投資先によって違いますが、利回りは2%~8%程度で、高いところだと10%以上という案件もあります。

もちろん株式投資でも同様の利回りが出せることもありますが、経済危機や為替リスクの影響を受けてしまいます。

ソーシャルレンディングは、そうした影響をほとんど受けないので、比較的利回りが安定しているのが魅力です。

②少額から投資できる

株式や不動産に投資を行うには、ある程度まとまった資金が必要になります。

ソーシャルレンディングは、他の投資と違い1万円程度から投資が行えるので、複数の投資先に投資を行い、リスクを分散させることも出来ます。

投資額が少なくても利回りは変わらないので、他の投資と比較して高いリターンが得られます。

もちろん、少額投資というとソーシャルレンディングだけでなくFXも1万円程度からできます。

しかしFXは資金を失うリスクが高すぎるため、ソーシャルレンディングの方がより安全です。

③株式市場や為替の影響を受けにくい

株式投資をしていると、ニュースを受けて価格が大きく変動することもあるので落ち着かない日々を過ごすことがあります。

また、FXの場合は為替相場の激しい値動きにドキドキして、こちらもまた他のことが手につかないといったことに…。

ソーシャルレンディングは利回りが比較的安定しているので、本業の仕事や日常生活に集中することができます。

しかし、海外投資の案件に投資した場合は為替リスクがあるため、慎重に検討して下さい。

④短期案件がある

債券投資では期間が1年以上~30年と、比較的投資期間が長め。

もし海外債券に長期投資すると高利回りの代わりに大きな損失になるリスクもあります。

ところが、ソーシャルレンディングの案件は1ヵ月からの短期投資がたくさん。

初心者でも投資しやすいというメリットがあります。

もしソーシャルレンディングの長期運用をしたい場合は、投資を繰り返すことによって継続的に利益を得ることができます。

デメリット4つ

①元本保証がない

ソーシャルレンディングは元本保証がありません。

これは投資という性質上仕方ありませんので、元本割れリスクに注意が必要です。

この業種が国内ではじまった当初、個人への融資も行っており、その際に貸し倒れが多く発生しました。

現在はほとんど中小企業への融資で、貸し倒れに備えて担保をとりリスクに対する備えを徹底していますが、それでも貸し倒れは発生します。

元本割れリスクはゼロではないことを頭に入れておきましょう。

②中途解約できない

ソーシャルレンディングは、ほとんどの案件で途中解約ができません。

一旦投資すると、株や定期預金と異なり、途中で売却する事ができないので、投資資金は生活費ではなく、余裕のあるお金で運用するようにしなければなりません。

③配当が予定通り入らないことがある

ソーシャルレンディングは配当が予定通り入らない場合があります。

理由としては融資先が返済日の延長を希望してきた場合に、ファンドの運用期間も延長されるからです。

ファンドの配当日に資金繰りや支払いの予定を設定している人にとっては配当の遅延が大きなリスクになることもあります。

ソーシャルレンディングを利用する際には配当日から3日~10日の期間での資金繰りや支払いの設定をすることがおすすめです。

④税制上の優遇がない

株で得た利益は配当所得や譲渡所得に該当し、サラリーマンの場合は会社からもらう給与所得とわけて課税される分離課税になります。

これにより、株の場合には損益通算や損失の繰越ができるという税制上のメリットがあります。

ところが、ソーシャルレンディングで得た利益は配当所得には該当せず雑収入になります。

雑収入はサラリーマンのように給与所得があればそれに合算されるという総合課税。

これによって、それぞれを合計した所得に課税された所得税として納税することになります。

雑収入の扱いは株のように損益通算や損失の繰越ができないので、税制上不利になります。

4. ソーシャルレンディングはこんな人におすすめ

ソーシャルレンディングは少ない資金から始められて、インターネット上で取引を行うため、他の金融商品と比較すると自由度が高い投資対象になります。

そのため自分の裁量でしっかりと管理する必要があります。

そのため、ソーシャルレンディングに向かない人、向いている人が分かれてきます。

ソーシャルレンディングに向いている人

●リスクヘッジの一環としてソーシャルレンディングをポートフォリオに組み込みたい人

⇒ソーシャルレンディングをメインで運用するのではなくポートフォリオの一環で持とうと考えている方はおすすめです。

●日々の相場に振り回されたくない人

⇒ソーシャルレンディングはFXや日経225、株式投資のように日々相場が動き続けるという商品ではないの日々の相場に振り回されず中長期間で運用をしたい人はおすすめです。

●ハイリスクハイリターンを求めない人

⇒ソーシャルレンディングはまず、ハイリスクハイリターン商品では

なく、ローリスクローリターンで確実に配当を出す仕組みになっていますので、手堅く資金を増やしたい人におすすめです。

ソーシャルレンディングに向かない人

●投資に対してハラハラドキドキ感を求める人

⇒ソーシャルレンディングはハイリスクハイリターン商品ではないのですぐに利益を出したい人や相場の動きにハラハラドキドキ感を求める人は向きません。

●自分で何も調べずにファンドに任せきりにする人

⇒ソーシャルレンディングは歴史が浅いサービスなので事前に自分で内容を調べなくてはなりません。

●資金に余裕がない人

⇒そもそも資金に余裕がなくてはどの投資も始めることができません。

5. ソーシャルレンディングは発展途上|余裕を持った投資を心掛けよう

ソーシャルレンディングはまだ知名度も低く、成熟していない業界です。

今後この新しい投資方法が広まると、個人投資家たちの一層の参加が期待でき、より活気のある業界として成長することが推測できます。

しかし、現段階では金融商品なのか貸金業なのか曖昧です。

日本では今後法整備が進んでいくと予想できますが、どのような法整備がなされるのかはまだ不透明なので、注目しておかなければいけません。

一部のソーシャルレンディング会社で貸し倒れが発生しており、既に投資家が損失を負っています。

今後どのような規制がかかるのかが、ソーシャルレンディング業界の発展に大きな影響を与えていくことになるでしょう。

投資商品としては、株や債券と比較して高利回りなのでとても魅力的。

しかし貸し倒れも含め、今回ご紹介したようにいくつかのリスクやデメリットもあります。

どの投資でも同じですが、メリットとデメリットをしっかり比較し、自分の納得いく投資をしていきましょう。

どの投資でも資金に余裕を持つことが必要です。

ソーシャルレンディングで一攫千金を狙って余裕のない投資をしようとしている方は正直向きません。

投資期間が中長期のため、資金に余裕をもって投資をすることによりソーシャルレンディングのメリットをさらに引き出せるのではないでしょうか。

今後ソーシャルレンディングを考えている人は余裕を持った投資をおすすめします。

不動産投資オンライン無料相談実施中!LINEで友だち登録

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する