皆さんは「リコースローン」と「ノンリコースローン」という金融商品を聞いたことはありますか?

おそらく多くの方はご存知ないのではないでしょうか。

この2つのローンは全く違った内容です。

- リコースローンは国内の金融機関で採用されている融資形態

- ノンリコースローンはアメリカなど欧米を中心に広く利用されている融資形態

です。

この欧米発のノンリコースローンが、ここ10年位の間に少しずつ日本国内でも普及してきていて、話題となっています。

不動産投資家にとって融資の選択肢が増えることは朗報です。今後の利用できる可能性もあるので、ぜひこの機会に基礎知識を身につけましょう。

今回は「ノンリコースローンとは何か?」「リコースローンとの違いは?」といったことを中心に詳しく解説していきたいと思います。

目次

1. ノンリコースローンとは

![]()

そもそも「リコース」とは日本語訳で「遡及(そきゅう)」です。

よって「ノンリコースローン=非遡及型融資」ということになります。「遡及」の意味は次のようになります。

遡及(そきゅう)

①過去のある時点までさかのぼること

②法律をその施行以前になされた行為や生じた事実にさかのぼって適用すること、または法律要件の効力をその成立以前にさかのぼらせること(引用:Weblio辞書、三省堂大辞林)

つまり直訳すると「さかのぼらない融資。」

ローンを組んで返済しきれなくなった時、融資の対象物件を売却することで債務がなくなるローンのことです。(債務をさかのぼって請求しません。)

リコースローンとの違い

リコースローンはノンリコースローンとは逆で、ローンの返済ができなくなり、対象物件を売却したとしてもローンの残債に満たなければ、返済義務が残ってしまうローンです。

リコースローンは住宅ローン、事業性ローンなどほとんどの金融商品で採用されている形態なので、個人、法人問わず利用されています。

しかし、ノンリコースローンの利用対象は原則法人となっています。

個人でも貸してくれる銀行もありますが、まだまだ利用例が少ないのが現状です。

リコースローンには「個人、又は法人にお金を貸す」という概念が根底にあります。

一方、ノンリコースローンは「物件にお金を貸す」というものです。

つまりノンリコースローンでは申込人の属性は見られず、物件次第で融資が決まるということになります。

日本ではリコースローンが一般的ですが、アメリカではノンリコースローンが一般的になっています。

2. ノンリコースローンのメリット・デメリット

メリット

ノンリコースローンは、借り手側にとっては非常に大きなメリットがあります。たとえば、

- 担保不動産以外に債権の取り立てがない

- 債務者の返済能力は問われない

- 不動産投資の幅が広がる

などがあります。

何といっても賃貸経営がうまくいかなくなった時、対象物件を手放すだけでそれ以上の損失を負わないことが投資家にとって大きなメリットになります。

投資家にとってオーバーローンは最大のリスク。

今後の事業にも影響してくるので何としても避けたい問題です。

よってこうした問題を解決してくれるノンリコースローンは、不動産投資家にとって非常に魅力的な金融商品なのです。

デメリット

これだけのメリットがあるので、当然デメリットもあります。たとえば、

- 融資条件のハードルが高い

- 返済期間が短い

- 金利が高い

- 審査が厳しい

などです。

ノンリコースローンはどちらかという銀行側にリスクが大きくなるので、融資内容はリコースローンよりも細かく厳しくなっています。

3. ノンリコースローン利用時の注意ポイント

ノンリコースローン利用時に注意したい「責任財産限定特約」「制約条項(コベナンツ)」についてご説明します。

責任財産限定特約とは?

ノンリコースローンの契約には責任財産限定特約がつけられます。

これは債権者と債務者間で責任財産のみが強制執行の対象になることが明記されている特約です。たとえば、

- 返済原資は責任財産のみに限定される

- 責任財産以外の資産には強制執行や保全が行われない

- 責任財産を全て処分しても残債が残る場合、債権者は債権放棄とみなされる

などの規定が記載されていることが多いです。

これはノンリコースローンの根幹ともういうべき重要な取り決めなので、しっかり確認しなければなりません。

制約条項(コベナンツ)とは?

融資の際、銀行側が借主に守ってほしい義務を契約に盛り込まれます。

これは銀行側による資金回収不能への予防的手段の一つです。それぞれの契約ごとに内容が変わりますが、たとえば

- 決算書等の情報開示

- 一定以上のキャッシュフロー維持

などがあります。これらは借り主が守らなければいけない取り決めなので、必ず抑えておくポイントです。

4. ノンリコースローンはどんな場合・物件に活用されるのか?

ノンリコースローンは

- 不動産投資用物件の取得

- 自身のマネープラン上既に保有している不動産を見直す場合

- 保有している不動産を売却した後再びその物件を借りて住む(セールスアンドリースバック取引と言います。)

というような場合に活用されます。

対象となる物件は住宅・事務所・テナント・ホテル・物流や産業施設等です。

基本的には現状稼働している物件が対象ですが、これから開発・建設予定の物件や複数の不動産も対象になります。

5. ノンリコースローンの融資条件|金利・借入金額・返済期間

ノンリコースローンの融資額は平均で最低でも10億円~と法人や事業的規模な不動産を目的としている人が多いため、高額となっています。

金利相場というものはなく、ローンを借りる人と不動産の条件や価値(立地や建物の状況、権利関係など)を鑑みて、銀行と相談して決定するため人によって様々。

また借入期間も約3~5年と短期間の融資です。(保証人は基本的には不要)

金額が高額なだけに低金利でも多額になってくることが多いので注意が必要です。

6. ノンリコースローン融資の流れ

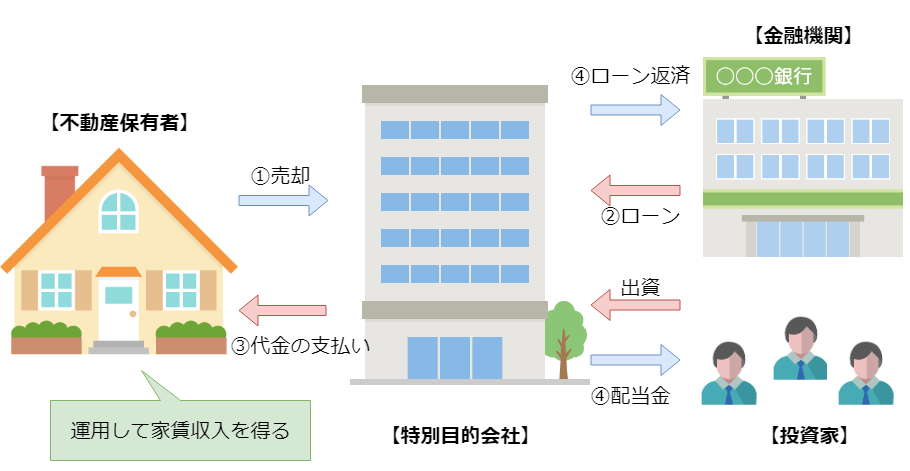

ノンリコースローンの基本スキームは、不動産オーナー・SPC(特別目的会社)・銀行の三社間での取引になります。

一般的な流れは次のようになります。

- 投資家はSPCに対象となる収益物件を売却

- 銀行はSPCにノンリコースローンを融資

- 投資家はSPCから売却代金を受領

- SPCは収益物件の賃貸収入を得て、オーナーへ配当を実施

SPCは株式会社で、投資家はこのSPCの株主となり対象物件を支配することになります。少し複雑なスキームです。

しかし、こうすることによって万が一投資家が倒産しても、対象不動産は守られることになります。

7. ノンリコースローンを借入できる銀行

ノンリコースローンは日本ではまだあまり広まっていないため、取り扱っている銀行も限られています。

融資金額・期間・金利といった融資条件も銀行によって違います。

また個人のノンリコースローンの利用例はまだ非常に少ないです。

しかし中には積極的にノンリコースローンに取り組んでいる銀行もあるので、そうしたところから個人利用がさらに広がっていくことが注目されています。

ノンリコースローンの詳細は、銀行によって融資条件、金利などが異なるので、銀行ごとに調べてみる必要があります。

ここでは、現在国内でノンリコースローンを行っている銀行をいくつかご紹介します。

みずほ銀行|不動産ファイナンス

みずほ銀行のノンリコースローンは保有している住宅・ビル・商業施設などの不動産の取得や開発が対象で、不動産の状況・所在地・価格・キャッシュフロー・稼働率などを踏まえて最適な融資方法を提案してくれます。

三井住友信託銀行|不動産ファイナンス

国内だけでなく海外不動産案件にも積極的に不動産ノンリコースローンに対応しています。国内の金融機関ではトップクラスです。

新生銀行|不動産ノンリコースファイナンス

2000年から積極的にノンリコースローンに取り組んでおり、これまでの累計件数は約1,200件、累計金額は約4.8兆円にものぼります。(2021年3月時点)

横浜銀行|ノンリコースローン

横浜銀行の不動産投資の融資エリアは神奈川県に限らず東京・大阪・愛知・埼玉・群馬の一部でも利用することができます。

福岡銀行|その他の資金調達

福岡銀行ではノンリコースローン以外にもアパートローン・不動産担保ローン「ロングリリーフ」・不動産事業者向けローン「ファストパス」の融資を行っています。(不動産に関するローン)

首都圏にも支店を出しています。

8. 投資家にとってノンリコースローンのメリットは絶大!今後の発展に期待大

不動産投資で一番気になるのが、

「毎月ちゃんとローン返済できるだろうか?」

というところだと思います。万が一返済ができなくなったら、担保物件は差し押さえられてしまします。

その上、まだ返済期間が長く残っていれば、だいたい担保割れして残債がしっかり残ってしまいます。

その後も返済だけはずっと続くという最悪の状況に陥ってしまいます。

これまで国内では当たり前のように採用されてきた「リコースローン」は、「ノンリコースローン」と比較してみることにより、銀行がリスクからしっかり守られているのが見えてきます。

一方「ノンリコースローン」は借り手側が守られるローンなので、銀行にとってはリスクが高くなるわけです。

お金を借りる側からすると、圧倒的に「ノンリコースローン」の方がメリットがあります。海外では古くから利用されてきたようですが、日本ではやっと最近はじまりました。

確かに「ノンリコースローン」は金利が高いなどデメリットもあります。

しかし不動産投資家にとって新たな選択肢の一つとして今後主流になれば、より積極的なビジネス展開が行えます。今後さらに参入する銀行が増えて、良い融資条件が提示されることを期待しています。

MIRAIMO運営元:株式会社スマミンでは提携している銀行がいくつかあります。

不動産投資の融資の点、ローンを組むうえでご不安な点やお困りのことがあれば、LINEで無料でオンライン相談ができますのでお気軽にご相談ください。

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する