2019年9月25日(水)19:00~20:30 満席御礼!

2019年9月28日(土)14:00~15:30

★勉強会は終了しました★

相続対策なんて自分には関係ない!と思っている方も多いのではないでしょうか?

しかし、相続税の税制改正により、相続税の基礎控除額が減少したため、他人事ではないかもしれないのです。

しかも、例えば不動産で相続したとしても、相続現金一括で支払う必要が。

現在は国税庁が相続開始直前の相続対策に関して神経質になっていることもあり、

直前に焦って露骨な相続対策をしても、税務調査が入ってしまい、対策が無意味になってしまうことも…。

今回の勉強会では、配偶者やお父さん・お母さんなどの親族から将来的に相続を受ける(相続人になる)可能性があるなら聞いておくべき内容を詰め込んでいます。

講師はIC税理士事務所の所長であり、税理士の伊藤千尋さん。

- 「相続」なんて自分には関係ないと思っている方

- 相続する場合、被相続人になる場合に現状で相続税がいくらになるのか知りたい方

- 相続税に関する税理士を探している方

- 親族や自分が支払う相続税を極力減らしたい方(相続対策を考えている方)

は必見!!20代の私でも目から鱗の内容となっています。

目次

相続税を知らないと損をする!まずは納税が必要なのか、かかる税金がいくらなのか要確認

まず前提として

- 自分が相続を受ける場合、そもそも相続税の納税が必要なのか?

- 相続税がかかる場合はどのぐらいなのか?

- 自分が被相続人になる場合に、相続人にどのぐらいの税金がかかってしまうのか?

ということを把握していない方は多いのではないでしょうか。

相続税には「基礎控除」というものがあり、一定の金額が控除されるのですが、

平成27年1月1日の相続税の改正によって

5,000万円+1,000万円×法定相続人の数

👇

3,000万円+600万円×法定相続人の数

に縮小されてしまいました。

つまり、法定相続人が3人(配偶者1人・子供2人)の場合

相続税改正前は8,000万円も控除されたのが、

4,800万円の資産を持っていると課税されるようになってしまったのですから、他人事ではありません。

条件に当てはまる人は相続が開始されたら申告!申告の流れと進め方を把握しよう

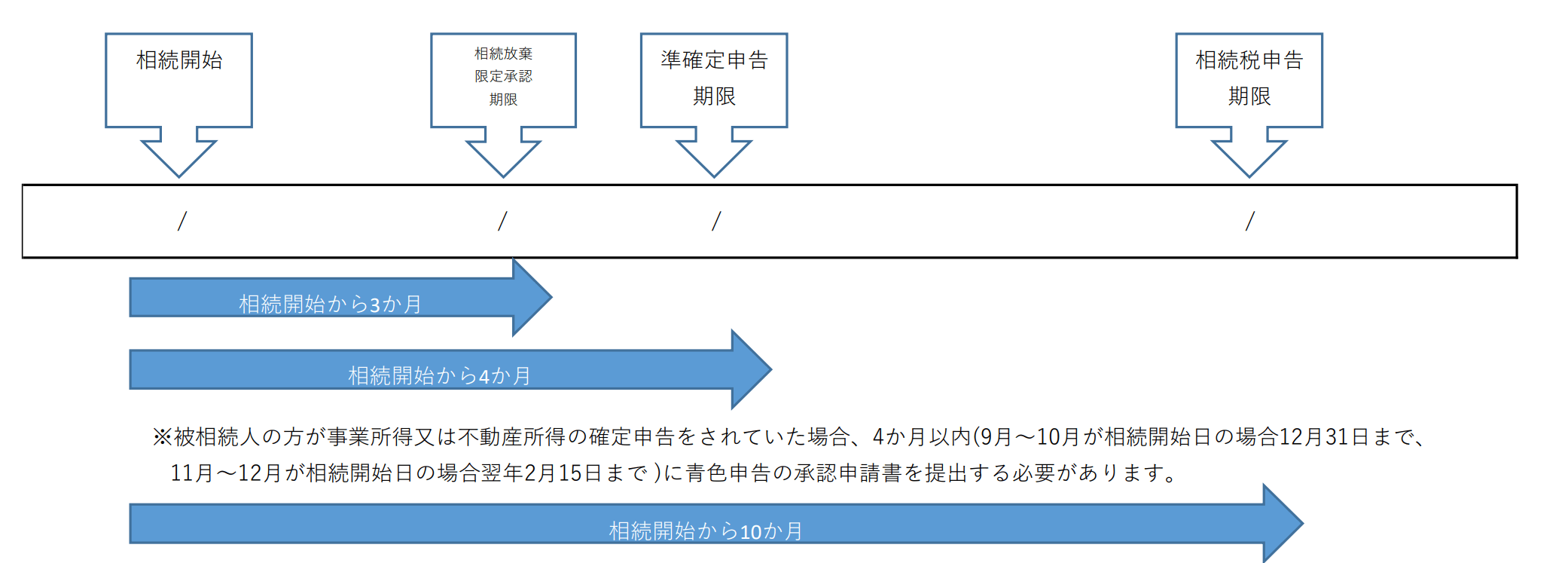

まず、相続が開始されてから申告し、納税するまでのスケジュールをご紹介します。

まず相続開始(相続の開始があったことを知った日。通常は被相続人が亡くなった日が相続開始日となります)から

- 相続放棄(借金も資産もすべて放棄する)か限定承認(借金も資産も無条件に承認する)

いずれかを選ぶ場合は、3か月以内に「家庭裁判所」へ申請する - 4か月以内に準確定申告を行う(被相続人の所得税を申告)

- 10か月以内に相続税の申告期限を行う

というように、書類を用意したり、各所に申請したりと慌ただしいスケジュールになります。

相続税の申告漏れや間違いがあると、更に期限後申告書の提出が必要になったり、

ペナルティ(追徴課税)により更に多額の税金がかかることも…。

この申告スケジュールを知っておくだけでも、申告漏れを防ぐことができるでしょう。

未知の世界だと思う方が多い相続税。

この機会を機に今のうちから相続税について知っておきませんか?

※上記の図の10カ月以内に、伊藤さんが代表を務めるIC税理士事務所では相続税の申告業務を代行を行っています。

- 相続する財産・債務の評価や相続税額の計算

- 分割協議書の作成

- 相続申告書の作成・提出

既に相続を開始している方、これから予定がある方は是非ご利用ください。

今後相続の予定がある人は必見!相続対策と考え方

相続税の申請や支払いをするのは一生に1度か2度あれば多い方だと言われます。

その1度で、多額の税金を支払うはめにならないよう早めの対策が必要。

更に、相続税はたとえ不動産で相続したとしても、現金一括での納付が原則。

相続人の立場からしても、被相続人の立場からしても

今から相続対策をしておく必要があります。

相続対策の基本的な考え方と、実際に相続税を減らす方法を知っておきましょう。

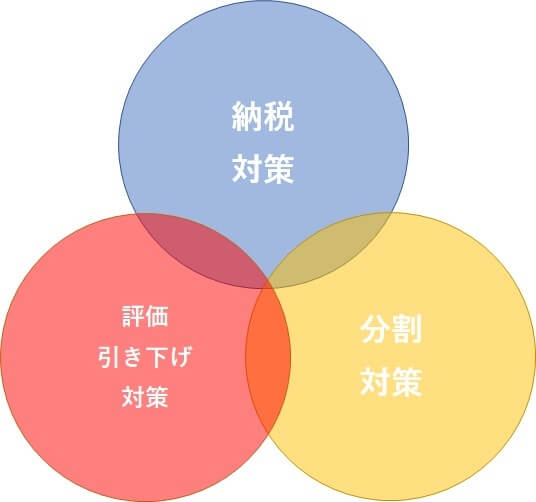

相続対策の基本的な考え方

相続対策は以下の図にある3ポイントを考える必要があります。

- 生前に納税資金が足りるのかを計算し、不可能な場合延納や物納などを考える「納税対策」

- 財産の「相続税評価額」を引き下げる「評価引き下げ対策」

- (相続人が複数人の場合)相続人間で揉めないための「分割対策」

いずれにせよ、現状の把握が最重要事項になります。

相続税を減らすには「相続税評価額を減らす」対策法4つ

では、早いうちに対策しておくと有効な「相続税評価額の引き下げ対策」を4つお伝えします。

| 対策法 | 概要 |

| ①生命保険を活用 | 被相続人の死亡によって支払われる保険金は法定相続人×500万円を限度に非課税。 |

| ②生前贈与をする |

|

| ③不動産投資をする | 不動産の相続税評価額は安い。

【建物】建物の固定資産税評価額(固定資産税評価額により評価される)は購入価格の60~70%程度。 【土地】土地の相続税評価額(相続税路線価)は時価の80%以下。アパートなどの貸家の土地は約20%控除できる |

| ④小規模宅地等の特例を活用 | 一定の要件を満たす土地は50%~80%相続税評価額が減額される。

など |

それぞれの相続税対策方法の詳しいやり方は勉強会で初心者にも分かりやすいように勉強会で解説します。

特に不動産投資についてはシミュレーションを交えた具体的な対策法について分かりやすく解説!

相続対策をしておくことで相続税を縮小!くわしくは勉強会で

相続対策は老後にすればいいや、ではなく、自分や親族にかかる相続税を把握し早めのうちに対策を練っておくことで相続税額を減らすことができます。

是非、この勉強会を機に将来かかる相続税のことを考えてみましょう。

【相続勉強会プログラム】

- 相続税申告の流れと進め方(計算法など)

- 相続税対策の基礎と考え方

- 相続税評価を引き下げる対策法4つ

- 生命保険

- 生前贈与

- 不動産投資

- 小規模宅地等の特例の設備

講師:税理士/IC税理士事務所 代表 伊藤千尋さん

1988年 千葉県習志野市生まれ、習志野市育ち

習志野市立第五中学校、日本大学付属習志野高等学校、立教大学を卒業。

2011年 資格の大原税理士講座の講師として勤務。

税理士志望の受講生に財務諸表論を教え、分かりやすい伝え方、プレゼン力を養う。

2014年 税理士試験五科目合格後、国内最大手の税理士法人山田&パートナーズに勤務。

相続税申告では10億円超の大規模な相続税申告から小規模な相続税申告まで毎年多くの相続税申告に携わり、

法人顧問業務では上場準備企業から資産管理会社の顧問業務まで幅広く従事。

地方の名士の相続対策業務も複数携わる。

2019年 IC税理士事務所を開業

☆日時:2019年9月25日(水)19:00~20:30(開場18:30)

2019年9月28日(土)14:00~15:30(開場13:30)

★勉強会は終了しました★

☆場所:〒154-0064 東京都目黒区下目黒2丁目3−4 フタバ目黒ビル4F

JR・三田線・南北線・目黒線 目黒駅より徒歩5分/不動前駅より徒歩10分

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する