株やFXでは「売り時」と言われるデッドクロス。

しかし、不動産投資でのデットクロスは物件の「売り時」ではなく、減価償却費よりローンの返済額(元金)が高くなってしまう状態のことを言います。

黒字にも関わらず払う所得税が多く赤字になってしまう・・・そんなもったいないことが起こります。

そもそもデッドクロスとデットクロスどっちが正しいの?

そんな些細な疑問にもお答えし、これを読んだらデットクロスを避けることができる。当記事がそんな記事になっていることを願っています。

1. デットクロスの意味

「デットクロス(debt cross)」直訳すると 【debt=借金・債務】が【cross=交差する】という意味になります。

現在では混同して使用されるケースが多いですが、FXや株で使われる「デッドクロス」(dead cross=死の交差)とは別の意味になります。

株やFX上でのデッドクロスは、長期移動平均線を短期移動平均線が上から下に突き抜ける、つまり株価がこれから下がりやすくなることが予想されるため「売り時」とされます。

株価が騰がりやすくなる「買い時」の「ゴールデンクロス」と反対の用語です。

では不動産投資上での「デットクロス」は?物件の売り時…ではありません。

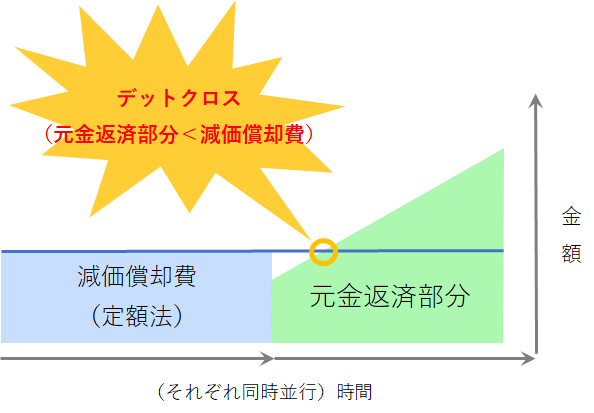

簡単に言うと「元金返済額」が「減価償却費」を上回ることを言います。

これが起こることによって帳簿上では黒字なのに、所得税によって経営上の収支が赤字になってしまいます。

よって、「黒字倒産」が起こりかねないものです。

2. デットクロスの原因

デットクロスになる原因には「減価償却」「ローン返済額」この2つが密接にかかわっています。

先ほどもお伝えした「元金返済額が減価償却費を上回ってしまう」この原因ついて詳しくお伝えします。

2-1. 減価償却できる耐用年数が重要

まず減価償却費(つまりモノの劣化代)は実際の支出はないですが、帳簿上で経費にできるものです。

減価償却資産にはそれぞれ「耐用年数」というものがあり、その期間にわたって利益を圧縮できます。

つまり、その耐用年数を過ぎると減価償却費は費用計上できなくなります。

住宅用不動産の耐用年数

| 造り | 耐用年数 |

| 木造 | 22年 |

| S造 | 19年~34年(骨格材の厚みによる) |

| RC造・SRC造 | 47年 |

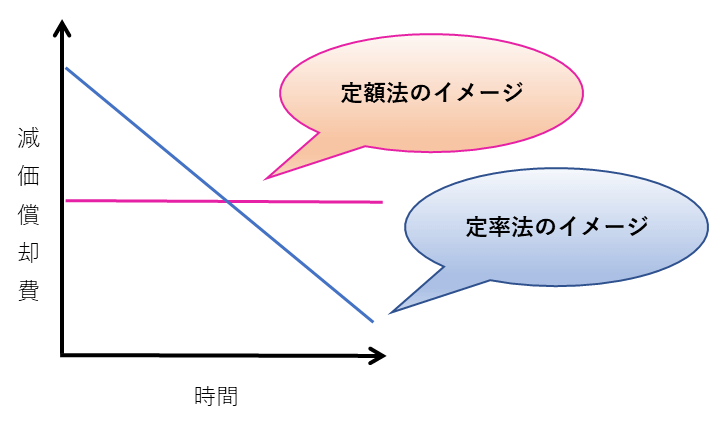

減価償却は定額法と定率法かを選べる

減価償却は以下の表のように、

耐用年数にわたって毎年同じ額を経費計上する定額法

最初に多額を経費計上して年々計上額が減っていく定率法いずれかを選ぶことができます。

(平成28年4月1日以降に取得した不動産は建物部分に定率法を用いることはできません。)

減価償却費シミュレーション

★取得価格1000万円

★残耐用年数20年の中古ワンルームマンション

★定額償却率 0.050

上記例の場合は1年で50万円ずつ償却することができます。

※定額法と定率法の償却率にはそれぞれ税法で決められた数字があるので下記リンク(国税庁のPDFです)をご覧ください。

国税庁:減価償却資産の償却率表

減価償却について詳しくはこちらの記事をご覧ください。

2-2. ローン返済額の利息部分だけが経費計上できる

ローンの返済金額の中で利息部分だけが必要経費にできます。

借入金の元金部分は「借金」ですから債務=返す義務が発生するので「必要経費」ではありません。

そして利子部分は、その年分のものが必要経費となります。

ローン返済には

毎月の返済額が一定となる元利均等返済と、毎月の返済額のうち元金の額が一定となる元金均等返済のいずれかを基本的に用いますが、いずれにせよ、「利息部分の返済額」というのは年々減ってしまいます。

ローン返済シミュレーション

借入金額1000万円(フルローン) 元利均等返済

年利5年間2%⇒その後3%

返済期間20年(借入1月)

| 回数 | 年/月 | 返済総額 | 元金分 | 利息分 | 借入残高 |

| 240 | Jan-37 | 12,807,183 | 10,000,000 | 2,807,183 | 0 |

| 回目 | 年/月 | 返済額 | 元金分 | 利息分 | 借入残高 |

| 1 | Feb-17 | 50,588 | 33,922 | 16,666 | 9,966,078 |

| 2 | Mar-17 | 50,588 | 33,978 | 16,610 | 9,932,100 |

| 3 | Apr-17 | 50,588 | 34,035 | 16,553 | 9,898,065 |

| 4 | May-17 | 50,588 | 34,092 | 16,496 | 9,863,973 |

| 5 | Jun-17 | 50,588 | 34,149 | 16,439 | 9,829,824 |

| 6 | Jul-17 | 50,588 | 34,205 | 16,383 | 9,795,619 |

| 7 | Aug-17 | 50,588 | 34,262 | 16,326 | 9,761,357 |

| 8 | Sep-17 | 50,588 | 34,320 | 16,268 | 9,727,037 |

| 9 | Oct-17 | 50,588 | 34,377 | 16,211 | 9,692,660 |

| 10 | Nov-17 | 50,588 | 34,434 | 16,154 | 9,658,226 |

| 11 | Dec-17 | 50,588 | 34,491 | 16,097 | 9,623,735 |

| 12 | Jan-18 | 50,588 | 34,549 | 16,039 | 9,589,186 |

| ~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~ | |||||

| 229 | Feb-36 | 54,288 | 52,686 | 1,602 | 588,375 |

| 230 | Mar-36 | 54,288 | 52,818 | 1,470 | 535,557 |

| 231 | Apr-36 | 54,288 | 52,950 | 1,338 | 482,607 |

| 232 | May-36 | 54,288 | 53,082 | 1,206 | 429,525 |

| 233 | Jun-36 | 54,288 | 53,215 | 1,073 | 376,310 |

| 234 | Jul-36 | 54,288 | 53,348 | 940 | 322,962 |

| 235 | Aug-36 | 54,288 | 53,481 | 807 | 269,481 |

| 236 | Sep-36 | 54,288 | 53,615 | 673 | 215,866 |

| 237 | Oct-36 | 54,288 | 53,749 | 539 | 162,117 |

| 238 | Nov-36 | 54,288 | 53,883 | 405 | 108,234 |

| 239 | Dec-36 | 54,288 | 54,018 | 270 | 54,216 |

| 240 | Jan-37 | 54,351 | 54,216 | 135 | 0 |

| —— | —— | ||||

| 240 | 計 | 12,807,183 | 10,000,000 | 2,807,183 | 0 |

この表のように最初は利息分が1ヶ月1万6000円以上経費に計算できており、約20万円経費にすることができました。

しかし利息分の返済額は徐々に減り、最後の1年は1万円ちょっと。その差は約19万円。

更に減価償却の経費も計上できなくなっている頃なのでかなりのマイナスになります。

比べて、元金返済部分は増えていきます。

物件を購入した最初の年は元金返済額が42万円ほど。ところが最後の年には63万円を超えます。

上の減価償却シミュレーションで出した償却額が50万円。

最終的な元金返済部分が約63万円となり、デットクロスに陥っています。(このシミュレーションの場合、不動産投資を開始して10年の頃にはデットクロスになります。)

3. デットクロスを起こさない方法3選

せっかく順調に黒字経営できているのに結局赤字になるというのはもったいないですよね。

ではどうしたらデットクロスを防げるのでしょうか?

前提として綿密な収支計画を立てた上で、購入前に3つのことをするだけで防ぐことができます。

1. ローンを組むとき元金均等返済を利用し、自己資金率を増やす

元利均等返済は毎月の返済額が一定になりますが総支払額が高くなります。

元金返済分もどんどん上がっていくのでデットクロスが起こりやすくなります。

対して、元金均等返済は、最初の支払額こそ若干多いものの、元金返済額は毎月同じなので返済の負担が上がることがなくなります。

一番の防止策は自己資金率を高くして、ローン金額を少なくすることです。

2. 古すぎる物件を購入しない

築古物件は言わずもがな、築年数分、減価償却期間も短くなります。

中古物件を購入した時の耐用年数は、

(新品の場合の耐用年数-中古資産の経過期間)+(中古資産の経過期間×20%)

で求めます。

3. 減価償却期間に融資期間を合わせる

減価償却期間と同時に融資の返済を終わらせることで、デットクロスを回避することができます。

しかし、月々の返済額が高くなるので資金計画をきちんとしたうえでローン期間は決めましょう。

4. デットクロスに陥りそう・陥ってしまったときの対処法3つ

では既に物件を持っている、デッドクロスになりそう・・・そんな大家さんはどうすればよいのでしょうか?

まだまだ、回避できる方法はあります。

1. 繰り上げ返済をする

預貯金に余裕があれば、ローンの繰り上げ返済をすることで返済期間を短くすることができ、デッドクロスを回避しやすくなります。

そのため(他に税金や修繕費のため)にも、家賃収入は多めに貯金しておきましょう。

2. ローンの借入期間を延長する

既に使っているローンの借り換えを行い、借入期間の延長をして、毎月のローン返済負担を軽減することができます。

3. 新しい物件を購入して減価償却期間を増やす

減価償却期間が終わって、計上できなくなる前に物件を売却し、新たな物件を購入する方法で減価償却費をまた計上することができます。

5. デットクロス回避策をする前に

お金は払っていないのに経費にできる「減価償却費」とお金を払っているのに経費にできない「ローンの元金返済部分」。

この額が逆転して家賃収入を得られているのに出ていく金額のほうが多くなって赤字。

「不動産投資なんかしなければよかった…」となる前に、

物件選び・ローンの借入時点でしっかり収支計画を行い、デットクロスに陥らない不動産投資をすることが非常に重要となります。

ローンの借り換えや物件の買い替えはリスクも高まります。あくまで最終手段として考えてください。

余裕を持った不動産投資の計画を立てること。それが一番の「デットクロス回避策」だと私は考えます。

今ならMIRAIMOを友達追加いただいた方にもれなく、

オリジナルのe-book「中古マンション購入チェックリスト」をプレゼント!

フォロー

フォロー 友達になる

友達になる

RSS

RSS

不動産投資の基礎

不動産投資の基礎 不動産・収益物件の購入

不動産・収益物件の購入 不動産投資でかかる経費・税金

不動産投資でかかる経費・税金 不動産投資でよくある失敗やリスク

不動産投資でよくある失敗やリスク 不動産のローン・融資

不動産のローン・融資 不動産の管理・運用

不動産の管理・運用 不動産の売却

不動産の売却 MIRAIMO不動産セミナー・ニュース

MIRAIMO不動産セミナー・ニュース Twitterをフォローする

Twitterをフォローする Facebookでファンになる

Facebookでファンになる RSSを購読する

RSSを購読する